Sommaire

Ecomine

Les thématiques abordées sont au centre des préoccupations actuelles en matière d’approvisionnement, en particulier en métaux indispensables à la transition énergétique et à l’élaboration de matériaux de haute performance. Ecomine s’intéresse à l'ensemble des filières, de la connaissance de la ressource géologique à celle des utilisateurs et des principaux acteurs de l’industrie.

Basées sur une veille sectorielle approfondie, les études fournissent des données détaillées et récentes sur l’offre minière et métallurgique, la demande, les prix et identifient les spécificités, les enjeux et les tendances des marchés.

Ecomine est réalisé par le BRGM pour le compte du Ministère de la Transition écologique.

Suivi du cours des métaux

Les métaux cotés et les ventes de gré à gré

Un petit nombre de métaux est coté au jour le jour sur des marchés ouverts. C'est le cas des métaux précieux (or, argent, platine, palladium), des métaux de base (aluminium, cuivre, étain, nickel, plomb, zinc), et depuis peu du cobalt et du molybdène. Les prix de fin de séance ("fixing") sont publiés sur Internet par les sites des bourses, de nombreux sites financiers et les rubriques économico-financières de journaux spécialisés.

Pour la plupart des autres métaux, ainsi que pour les minerais et concentrés, les prix s'établissent directement par des contrats à plus ou moins long terme, de gré à gré entre un producteur (ou un vendeur intermédiaire) et un utilisateur (ou un acheteur intermédiaire). Ces prix contractuels ne sont généralement pas publics mais certains organismes font des enquêtes et rassemblent des informations puis publient régulièrement les fourchettes de prix contractuels constatés. Ces prix sont généralement accessibles par des abonnements payants.

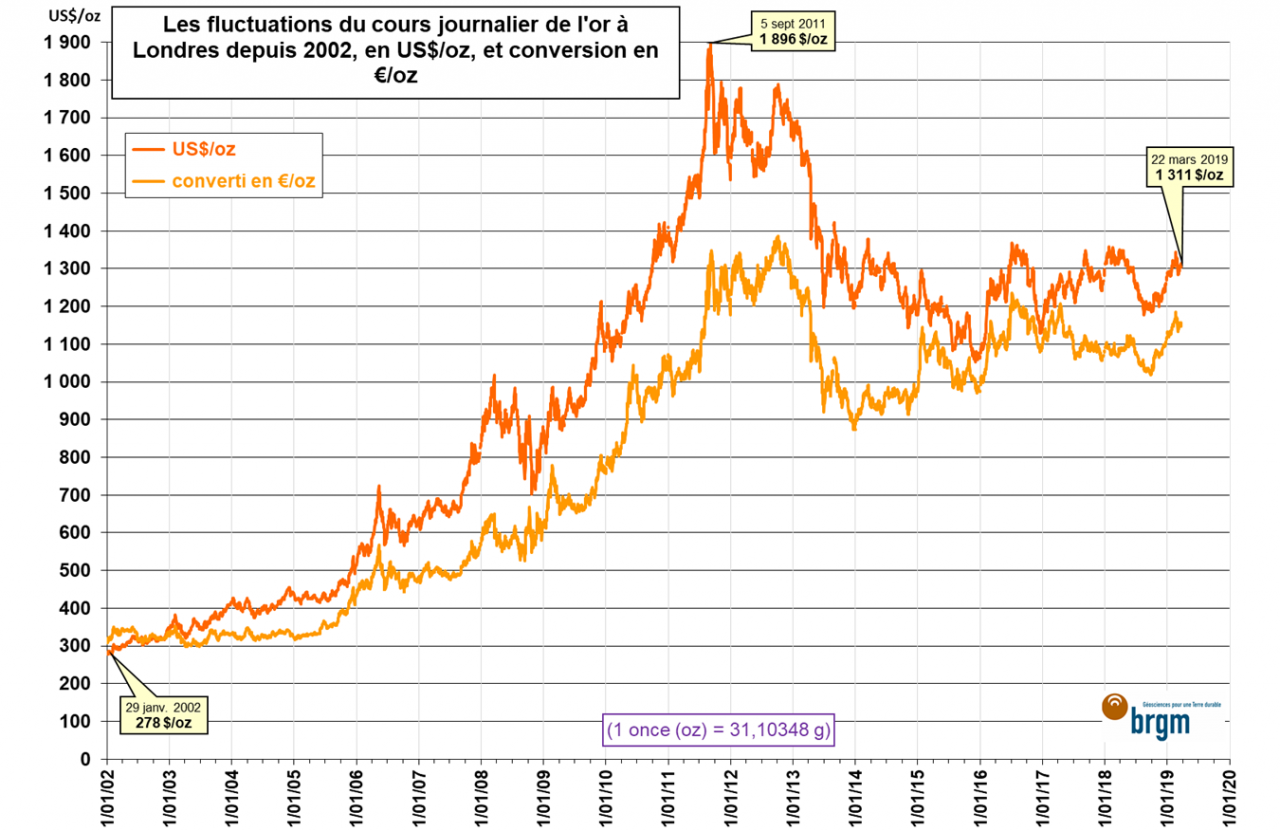

Métaux précieux (or, argent, platine, palladium)

Sur les marchés internationaux, les métaux précieux sont généralement cotés en dollars américains (US$) par onces "Troy" (en référence à une unité de mesure utilisée jadis à la foire de Troyes, en France) : 1 oz (troy) = 31,10348 grammes.

L'or, depuis l'abandon de la parité dollar-or de 35 US$/oz en 1971, l'argent, le platine et le palladium font l'objet de cotations journalières sur plusieurs places financières et par divers opérateurs. Pour l'or et l'argent, la principale cotation de référence est celle du London Bullion Market Association qui établit des "fixings" deux fois par jour. Pour le platine et le palladium, l'une des cotations de référence est celle du London Platinum and Palladium Market qui établit aussi deux "fixings" par jour.

Ces prix sont repris, publiés et facilement accessibles sur le site de Kitco, par exemple, avec un historique complet depuis 1996.

Les cotations de l'or et de l'argent en Euros/kg à Paris sont publiées sur plusieurs sites d'information boursière comme Les Echos qui publie aussi les cotations londoniennes.

Métaux de base (aluminium, cuivre, étain, nickel, plomb, zinc), cobalt et molybdène

Les métaux de base (aluminium, cuivre, étain, nickel, plomb, zinc), ainsi que le cobalt et le molybdène depuis 2010, sont cotés au London Metal Exchange (LME). Cette bourse des métaux de Londres est désormais contrôlée par la bourse de Hong-Kong (HKEx). Les prix acheteur, vendeur et finaux, au comptant et à 3 mois sont publiés quotidiennement sur le site du LME et les prix historiques sont accessibles gratuitement uniquement pour le mois précédent. Les données plus anciennes sont disponibles en accès payant.

Le cuivre, l'aluminium et le zinc, le plomb, le nickel et l'étain (ainsi que l'or et l'argent) sont aussi cotés au Shanghai Futures Exchange (SHFE).

Divers périodiques spécialisés, généralement payants, publient ces prix ainsi que nombre de prix selon les lieux de disponibilité, les premiums, la situation douanière, le degré de pureté du métal. Ils publient aussi des prix de minerais et concentrés, et de scraps (métaux de récupération). Parmi ces périodiques, on peut citer :

Les prix du cuivre et du zinc en Euros/t à Paris sont publiés sur divers sites d'information boursière comme Les Echos qui publie aussi les cotations londoniennes. L'étain est plus spécifiquement coté au Kuala Lumpur Tin Market (Malaisie).

Autres métaux (métaux mineurs, métaux d'alliages, terres rares)

Les autres métaux ne font pas l'objet de cotations ouvertes en bourse et sont échangés par contrats de gré à gré entre acheteurs et vendeurs, éventuellement par l'intermédiaire de négociants (traders). Plusieurs périodiques spécialisés publient des fourchettes de prix d'échanges selon leurs enquêtes. Ces prix indicatifs peuvent ensuite servir de base de référence pour l'établissement de nouveaux contrats. Ils sont aussi un indicateur des tendances des marchés. Parmi les principales sources d'information sur les prix, on peut encore citer :

Pour les minéraux industriels, on peut se reporter à Industrial Minerals, qui publie aussi les prix de certains métaux ou composés comme le lithium ainsi que celui de produits intermédiaires comme l'alumine.

Fer et acier

Un prix de base des billettes d'acier est publié quotidiennement par le LME. Les prix des aciers alliés et des aciers spéciaux sont très variables selon les proportions des divers métaux d'alliages. Les prix de l'inox sont établis à partir d'un prix de base de l'acier auquel est ajouté une surcharge pour les métaux d'alliage (principalement chrome et nickel). Les périodiques spécialisés cités ci-dessous publient aussi des prix de référence de certains minerais de fer avec des origines et des teneurs bien définies.

Des prix de divers aciers sur plusieurs places mondiales sont aussi publiés par Worldsteelprices.com.

Les Groupes de Lisbonne

Une bonne connaissance des sources des matières premières minérales et des volumes en jeu est indispensable à une juste compréhension de leurs marchés. Dans ce cadre, le BRGM assure le suivi statistique du marché mondial des métaux (métaux de base, métaux précieux et cobalt), en partenariat avec la Direction Générale de l'Aménagement, du Logement et de la Nature (DGALN).

Les groupes d’étude internationaux sur le nickel (INSG1), le cuivre (ICSG2), le plomb et le zinc (ILZSG3), communément dénommés ʺ Groupes de Lisonne" ou Study Groups of Lisbon ʺ sont des organisations intergouvernementales, établies à Lisbonne dont le rôle principal est d’assurer la transparence des marchés internationaux de nickel, cuivre, plomb et zinc. Ils se réunissent tous les semestres et procèdent à un état des productions et consommations mondiales de ces métaux de base.

Le BRGM participe, aux côtés de la DGALN, aux réunions bisanuelles de ces groupes d'études (Cu, Ni, Pb et Zn) à Lisbonne. Il assure la préparation des données statistiques françaises.

Le BRGM est également un membre actif de l’International Consultative Group on Non-Ferrous Metal Statistics (ICG) et participe à la réunion annuelle de ce groupe historique, aux côtés du BMWFW (Autriche), BGR (Allemagne), BGS (Royaume-Uni), USGS (Etats-Unis) et du World Bureau of Metal Statistics (WBMS, Royaume-Uni). Les Groupes de Lisonne (Cu, Ni, Zn et Pb) interviennent également au cours des sessions dédiées à ces 4 métaux. L’objectif de ces réunions est de comparer et d’échanger les données statistiques de production des minerais et métaux collectées par les participants. Ces données sont largement diffusées au niveau mondial, publiées sous forme d’annuaires, de fichiers Excel ou hébergées dans des bases de données. Ces échanges annuels contribuent au contrôle de la qualité des données et assurent une continuité de la représentation française qui reste forte.

1 Les pays membres de l’INSG (International Nickel Study Group) sont l’Allemagne, le Brésil, Cuba, la Finlande, la France, la Grèce, l’Italie, le Japon, la Norvège, les Pays-Bas, le Portugal, la Russie, le Royaume-Unis, la Suède et l’Union Européenne.

2 Les pays membres de l’ICSG (International Copper Study Group) sont l’Allemagne, la Belgique, le Chili, la Chine, la République démocratique du Congo, l’Espagne, les États-Unis, la Finlande, la France, la Grèce, l’Italie, l’Iran, le Japon, le Luxembourg, la Mongolie, le Mexique, le Pérou, la Pologne, le Portugal, la Russie, la Serbie, la Suède, l’Union Européenne et la Zambie.

3 Les pays membres de l’ILZSG (International Lead and Zinc Study Group) sont l’Afrique du sud, l’Algérie, l’Allemagne, l’Australie, le Belgique, le Brésil, la Bulgarie, le Canada, la Chine, la Corée, l’Espagne, la Finlande, la France, l’Inde, l’Iran, l’Irlande l’Italie, le Japon, le Maroc, le Mexique, la Namibie, la Norvège, les Pays-Bas, le Pérou, la Pologne, le Portugal, la Russie, le Royaume-Uni, la Serbie, la Suède, la Thaïlande et l’Union Européenne.

En savoir plus sur les Groupes de Lisbonne

Echanges des métaux : les marchés et leurs évolutions

Une bonne connaissance de ces marchés, de leurs évolutions et des différentes stratégies d'achat et de ventes, est nécessaire à la compréhension des dynamiques des marchés des métaux.

Les marchés de gré à gré de métaux

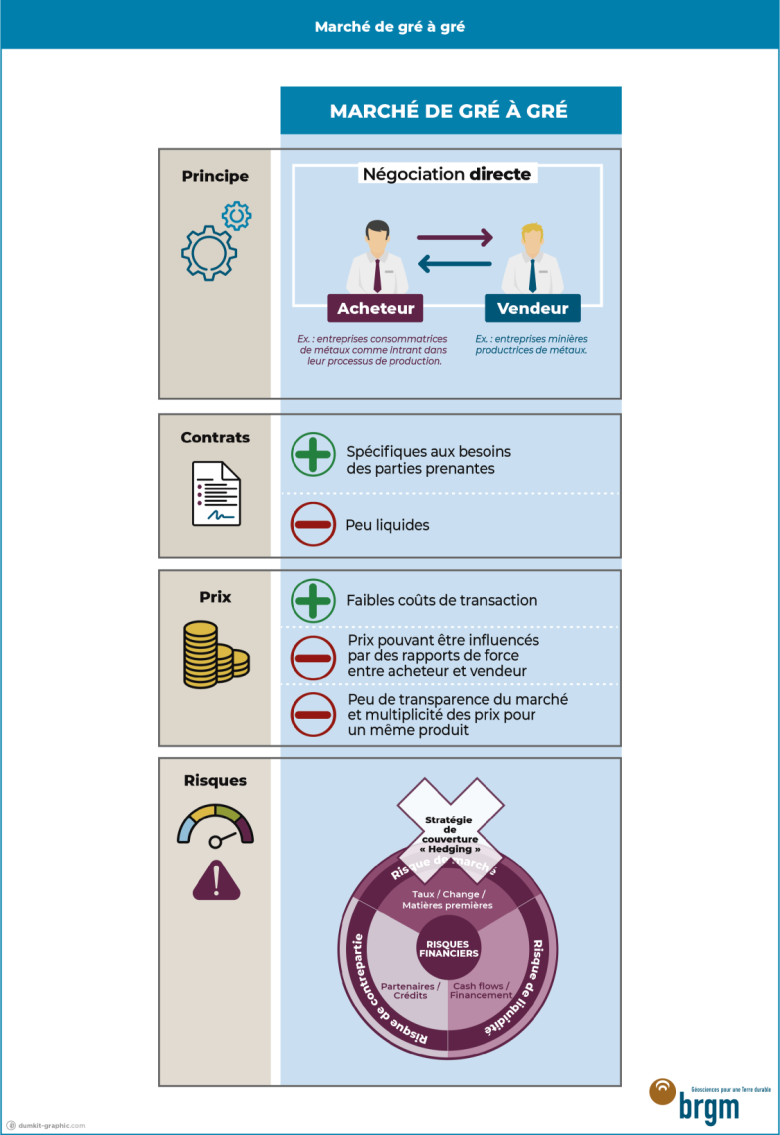

Principe et caractéristiques des contrats, des prix et des risques des marchés de gré à gré de métaux

BRGM

Principe des contrats de gré à gré

Le marché de gré à gré correspond à des contrats « Over The Counter » (OTC), autrement dit « hors bourse », passés directement entre les acheteurs et vendeurs de métaux, contrairement à un marché organisé comme le London Metal Exchange (LME) où les parties prenantes n’interagissent pas directement.

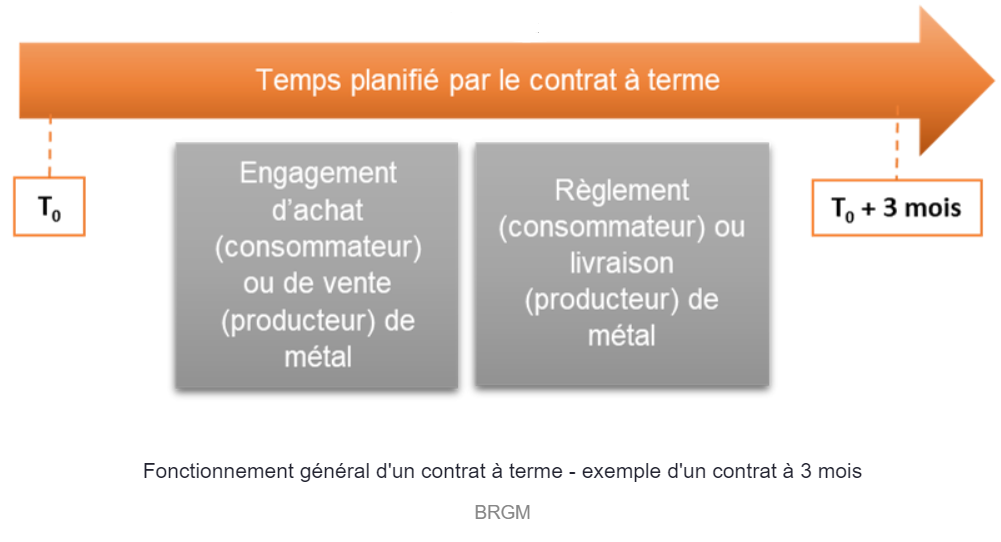

Le marché fonctionnant de gré à gré pour les métaux est un marché principalement de contrats à terme. Dans un contrat à terme, deux parties s’engagent à acheter ou vendre une quantité déterminée d’un actif, ici un métal, à une date d’échéance et à un prix convenus à l’avance. Il permet d’anticiper les variations futures du prix d’un métal et peut donc servir à couvrir un portefeuille contre les fluctuations à venir du marché. Il permet aussi de dynamiser les performances de son portefeuille.

Fonctionnement général d'un contrat à terme - exemple d'un contrat à 3 mois

BRGM

Les métaux mineurs, certains métaux d’alliages, le lithium et les terres rares ne font pas l'objet de cotations ouvertes en bourse et sont échangés par contrats de gré à gré. Plusieurs agences de cotation spécialisées publient des fourchettes de prix d'échange selon leurs enquêtes. Ces prix indicatifs peuvent ensuite comme base de référence pour l'établissement de nouveaux contrats. Ils sont aussi un indicateur des tendances des marchés. Parmi les principales sources d'information sur les prix, on peut citer :

Pour les minéraux industriels, on peut se reporter à Fastmarkets, qui publie aussi les prix de certains métaux ou composés chimiques ainsi que ceux de produits intermédiaires comme l'alumine.

Avantages des marchés de gré à gré

Les contrats de gré à gré, offrent plus de libertés que ceux des marchés réglementés, puisque les accords directs ne sont pas soumis aux normes et réglementations des bourses de métaux. Les obligations réciproques des parties au contrat ainsi que leurs échéances sont déterminées au cas par cas, selon les besoins spécifiques des investisseurs. Ces transactions sont uniques et personnalisables, et donc moins standardisées que sur le marché organisé.

De plus, les offreurs et demandeurs ne passant pas par un intermédiaire, les coûts de transaction sont réduits par rapport à ceux sur un marché organisé.

Inconvénients des marchés de gré à gré

Cependant, cette flexibilité et cette confidentialité a pour biais d’opacifier le marché de gré à gré avec notamment une multiplicité des prix pour un même produit. Cela peut donc entrainer l’émergence de rapports de force entre offreurs et demandeurs avec des stratégies concurrentielles agressives (prix de prédation, oligopoles d’achat ou de vente, etc.). De plus, en l’absence de chambre de compensation comme celle du LME :

- le risque de contrepartie existe, i.e. qu’il y a une incertitude sur la capacité de l’offreur à livrer la marchandise et de l’acheteur à payer la transaction ;

- et la liquidité des transactions, i.e. la capacité d’un volume de métal à être vendu ou à être acheté de manière rapide, n’est pas garantie ce qui implique qu’un vendeur peut ne pas trouver d’acquéreur et vice versa.

Ainsi, les marchés de gré à gré sont plus risqués que les marchés réglementés même s’ils représentent la majorité des transactions de métaux. Compte-tenu du poids et du risque des positions prises sur ces marchés une infrastructure du marché européen (connu sous l’acronyme EMIR) a été mis en place. En vigueur depuis 2012, EMIR fixe les règles encadrant ces contrats de gré à gré ainsi que les contreparties centrales afin de réduire les risques systémiques et d’améliorer la transparence du marché OTC.

Les marchés organisés de métaux

Principe des marchés organisés

Un marché organisé des métaux est une place de marché où sont centralisés tous les ordres d'achat et de vente de titres financiers fondés sur des volumes et des qualités précises de :

- métaux précieux (or, argent, platine, palladium) ;

- métaux de base (aluminium, cuivre, étain, nickel, plomb, zinc) ;

- ou de cobalt et molybdène.

Au contraire du marché de gré à gré, les acheteurs et vendeurs ne sont pas en contact directement. Toutes les transactions passent par la place de marché (ex : LME, SHFE, COMEX, HKEX), qui transmet tous les ordres reçus de ses clients à une chambre de compensation qui est en charge du règlement et de la livraison des titres.

Une chambre de compensation est en effet une institution qui réduit les risques systémiques liés aux opérations financières en jouant un rôle de contrepartie. Ces principales fonctions sont de :

- Supprimer le risque de contrepartie en se substituant si besoin aux acheteurs ou vendeurs défaillants au moment du règlement de la transaction, afin que les acheteurs reçoivent bien leur livraison et que les vendeurs soient payés ;

- Gérer administrativement et comptablement les ordres d’achat et de vente afin que chaque vendeur trouve un acheteur et vice versa;

- Livrer les marchandises à l’échéance des contrats ;

- Suspendre les activités d’achat/vente si les cours varient de manière trop importante et décorrélée de la réalité du marché (tension réelle du marché, conséquences possibles d’évènements impactant le marché, etc.).

Le marché organisé permet d'avoir une cotation unique pour une qualité de métal donnée et qui s'applique à l'ensemble des acteurs du marché.

Avantages des marchés organisés

Le prix unique pour chaque produit métallique est l’un des principaux avantages des bourses de métaux avec la transparence de marché puisqu’il permet de garantir une équité entre chaque acteur.

Tous les ordres d’achat et de vente étant regroupés, cela permet :

- de maximiser les chances qu’ils soient exécutés, i.e. qu’un acheteur trouve un vendeur et vice-versa. On dit que le marché présente une importante liquidité ;

- un contact indirect entre acheteurs et vendeurs qui ne se rencontrent jamais. Les transactions sont donc passées dans l'anonymat le plus total.

De plus, le risque de contrepartie est nul sur une bourse des métaux. En effet, sur un marché organisé, la chambre de compensation garantie le bon déroulement de la transaction comme expliqué précédemment.

Par ailleurs, le risque de marché peut être amoindri sur les marchés organisés de métaux via une diversification des portefeuilles des acteurs financiers qui décident d’investir aussi dans les métaux et des stratégies de couverture qui seront abordées plus loin dans l’article.

Enfin, les produits étant normés il n’y a pas de risque sur la qualité ou sur la quantité des marchandises contractées mais cela peut aussi être un inconvénient si l’on veut un produit spécifique.

Inconvénients des marchés organisés

Les bourses de métaux permettent une organisation réglementée, normée des transactions et de limiter certains risques financiers. Cependant, ces garanties proposées par la chambre de compensation ne sont pas offertes et représentent un coût. Pour les intervenants, le coût d'une transaction est donc plus élevé sur un marché organisé que sur un marché de gré à gré.

Par ailleurs, la financiarisation progressive, abordée dans la partie suivante, des marchés de métaux a pu entrainer un découplage entre les réalités physiques des marchés des métaux et les évolutions de prix aboutissant à des défaillances de marché parfois majeures.

La financiarisation des marchés, de la théorie aux produits financiers et au hedging

- les marchés physiques, permettant d’assurer l’approvisionnement physique en métaux et dépendant de : la demande, la production, les stocks, les taux de change, et les logistiques ;

- les marchés « papiers », issus de la financiarisation progressive des marchés des matières premières, qui eux dépendent des anticipations des acteurs à court, moyen et long termes. Anticipations qui elles-mêmes sont basées sur leurs degrés de connaissance et de compréhension de la valeur réelle des différents métaux. Ces marchés papiers permettent : de se prémunir contre les risques de prix par des stratégies de « hedging », et de faire fructifier du capital par spéculation.

Qu'est-ce que la financiarisation ?

La financiarisation est un processus qui affecte la plupart des marchés des matières premières (pétrole, blé, matières minérales, etc.). Elle induit une modification de la régulation économique (avec un changement de la nature des institutions qui structurent les rapports économiques) et de la logique d’accumulation de capital.

Historiquement, le capital devait être réinvesti dans des investissements productifs permettant d’augmenter la capacité de production (ex : l’achat de machines plus performantes ou la construction de nouvelles usines).

Cependant, des comportements d’investissement différents ont émergé avec une autre logique financière. La fructification du capital ne se fait plus seulement par l’augmentation de la production mais la simple circulation de l’argent permet de créer un nouveau capital : c’est la spéculation qui fait augmenter la valeur d’un actif. La valeur d’un actif dépend donc de la confiance que les acteurs ont en elle et sa variation est influencée par des rumeurs qui sont par définition très volatiles et souvent décorrélées des réalités de l’offre et de la demande. Le risque rattaché à ce type d’actif est donc beaucoup plus élevé qu’avec les investissements productifs. Ainsi, on peut observer un découplage progressif entre les prix des métaux en bourse et les états réels de la demande et de l’offre.

Présentation de certains produits financiers

Un produit financier peut être défini de différentes manière. Du point de vu d’une entreprise, cela correspond au rendement de placement de ses bénéfices. En finance, cela fait référence à un titre, un instrument financier ou au rendement d’un placement/titre à terme.

Les contrats Forwards

Le contrat Forward permet d’acheter ou vendre un actif à une date future et à un prix convenu par un accord direct de gré à gré entre acheteur et vendeur. La quantité, le prix et la date d’échéance sont fixés à l’avance. A la différence d’un contrat comptant où la transaction se réalise immédiatement, le Forward est un engagement dans le futur. Le contrat Forward est répandu dans les marchés de gré à gré mais peut également s’établir entre deux établissements financiers ou entre un établissement financier et un client.

Le contrat Forward débouche quasi systématiquement sur des livraisons physiques pour les métaux du fait de leur adaptation au plus proche des besoins des parties prenantes. En revanche, leurs spécificités les rendent dès lors difficilement échangeables, c'est-à-dire illiquides.

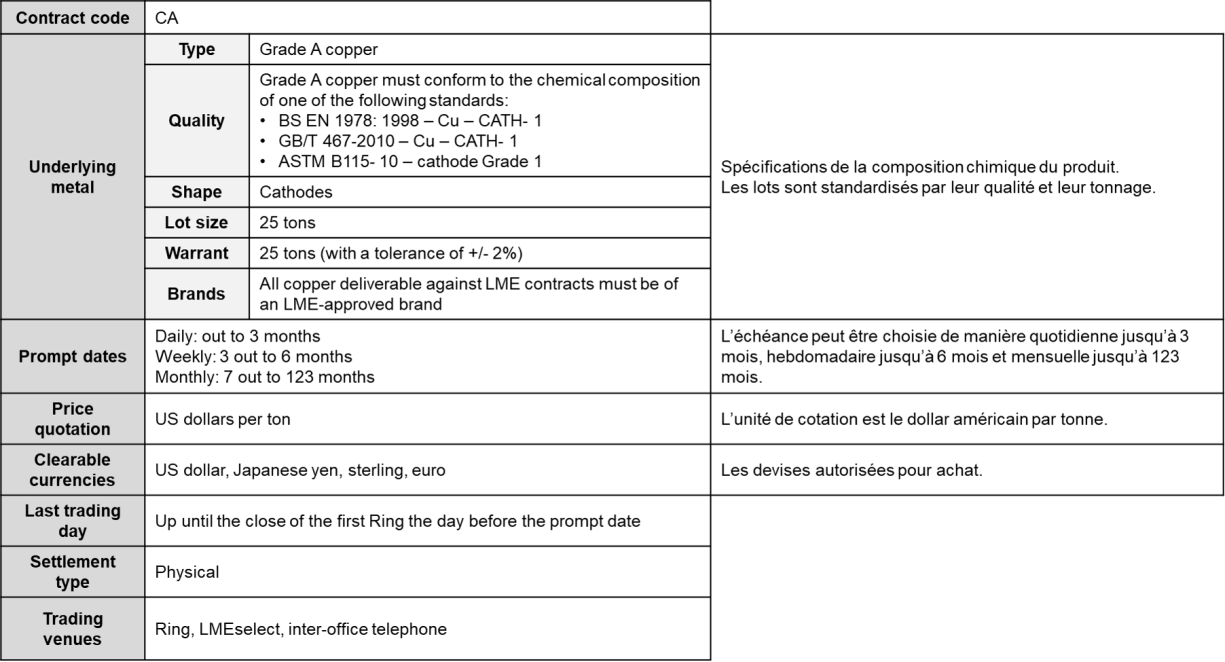

Les contrats Futures

Le contrat Future est un contrat Forward négocié sur des marchés organisés. A l’inverse du Forward, le Future est un contrat standardisé. Il est coté sur une bourse des métaux et il est le même pour chacun en termes de qualité et quantité de produit, de livraison, d’échéance, etc.

Exemple de contrat Future au LME pour le cuivre

LME

Durant toute la vie du contrat future, il est possible de dénouer la position. Cette décision s’avère impérative notamment lorsque l’anticipation de baisse ou d’augmentation des prix du métal semble s’éloigner de la réalité. Pour cela, il suffit de prendre une position de sens inverse à la position initiale ce qui annule comptablement la transaction ! Si l’échéance du Future est atteinte, l’opération est débouclée automatiquement. Elle donne lieu soit à la livraison de la marchandise, soit à un paiement de dédommagement si la livraison n’est pas faite.

Comme expliqué précédemment, le vendeur et l’acheteur n’entrent pas en relation, c’est une chambre de compensation qui veille à garantir le respect du contrat. La chambre de compensation est en effet un acteur intermédiaire qui garantit la liquidité du contrat (en centralisant de nombreux acheteurs et vendeurs) et en couvrant le risque de défaut d’un des acteurs du contrat.

| Contrat Future | Contrat Forward |

|---|---|

|

Marchés organisés |

Marchés de gré à gré |

| Contrats standardisés | Contrats personnalisés et flexibles sur la nature des clauses |

| Positions souvent dénouées avant l'échéance du contrat | Livraison de métal ou dénouement en cash |

| Pas de risque de contrepartie | Risque de contrepartie |

| Positions liquides | Positions illiquides |

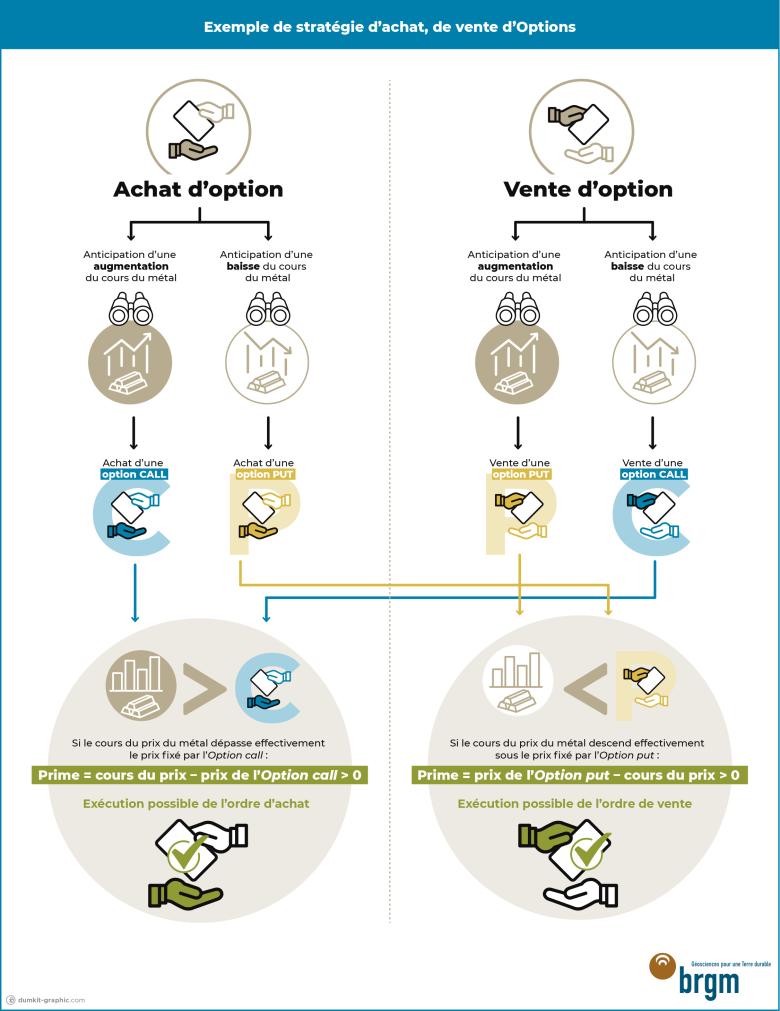

Les contrats Options

Une Option est un contrat donnant à son détenteur le droit et non l’obligation d’acheter ou de vendre une certaine quantité de mmétaux pendant une période et à un prix convenu à l’avance. Ces contrats sont échangés sur le marché OTC et sur les marchés organisés.

Le prix de l’Option est directement lié à l’écart entre prix d'exercice et prix actuel, la volatilité du prix du métal, la durée restant à courir et le taux d'intérêt sans risque. Les contrats d’Option existent sur certains produits métalliques mais représentent un volume plus faible que les Forwards et Futures.

| Code du produit | Nom du produit et lien avec les spécificités du contrat | Lieu d'échange au sein du CME Group | Sous-groupe du produit | Exemples de volumes quotidiens échangés | Positions ouvertes quotidiennes échangées |

|---|---|---|---|---|---|

| OG | Gold Option | COMEX | Precious | 22.637 | 971.137 |

| SO | Silver Option | COMEX | Precious | 5.836 | 134.616 |

| HX | Copper Option | COMEX | Base | 2.565 | 75.255 |

| OG3 | Gold Weekly Options - Week 3 | COMEX | Precious | 3.994 | 17.579 |

| PO | Platinum Option | NYMEX | Precious | 2 | 14.551 |

| HRO | U.S. Midwest Domestic Hot-Rolled Coil Steel (CRU) Index Average Price Option | COMEX | Ferrous | 120 | 2.165 |

| ALO | Aluminium MW U.S. Transaction Premium Platts (25MT) Average Price Option | COMEX | Base | 0 | 1.450 |

| PAO | Palladium Option | NYMEX | Precious | 0 | 790 |

| ICT | Iron Ore 62% Fe, CFR China (TSI) Average Price Option | COMEX | Ferrous | 0 | 626 |

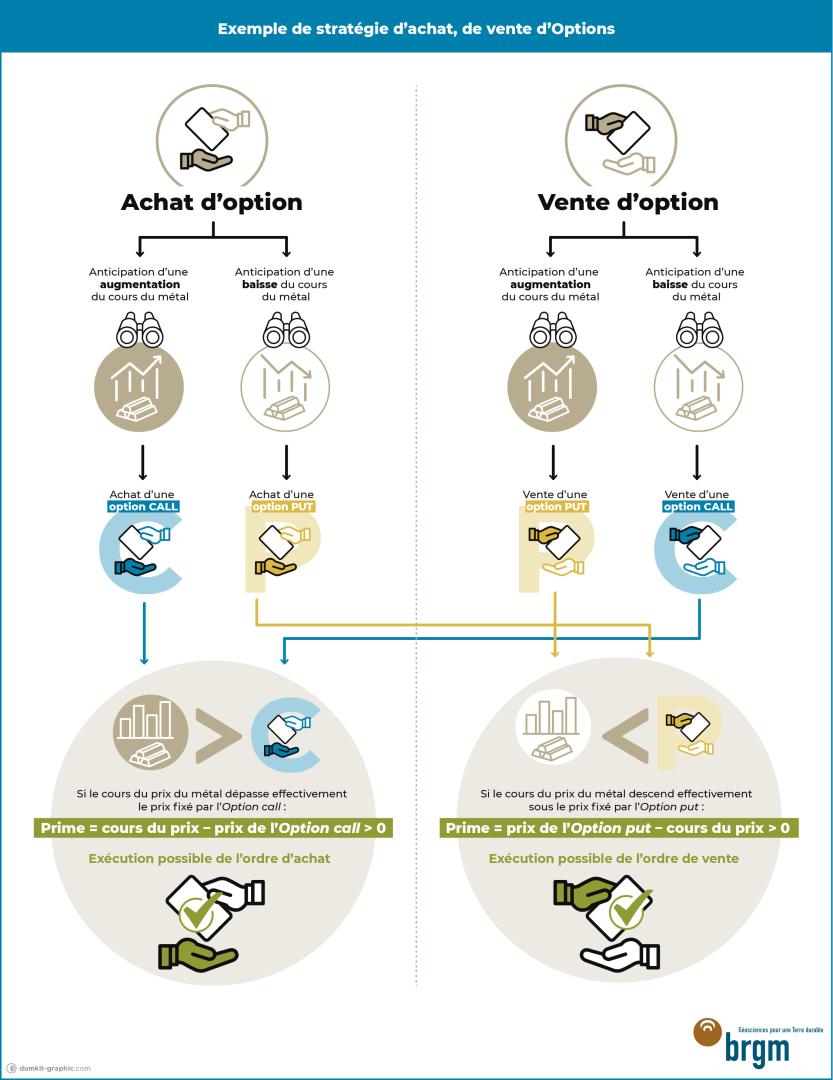

Les stratégies de vente et d'achat de contrats Options en fonction de l'évolution des prix des métaux

BRGM

Il existe deux sortes d'Option: des Options call et des Options put. L'acheteur d'une Option call dispose du droit d'acheter une quantité et qualité de métal pendant une période donnée ainsi qu’à un prix convenu à l’avance. Au contraire, l'acheteur d'une Option put dispose du droit de vendre une quantité et qualité de métal pendant une période donnée ainsi qu’à un prix convenu à l’avance.

En fonction des anticipations des évolutions de cours, différentes stratégies de couverture contre les risques peuvent être adoptées.

Contrairement au contrat Future, le contrat d’Option peut être exécuté à n’importe quel moment jusqu’à l’échéance planifiée au moment de la signature du contrat. Ainsi, il y a un arbitrage de chaque instant afin de déterminer le meilleur moment pour actionner le put ou call. En effet, la prime de l’Option qui correspond à la différence entre le prix fixé par l’Option et les cours des prix du métal, varie en permanence selon l’offre, la demande mais aussi la spéculation. La prime d’une Option est théoriquement composée de deux éléments : la valeur « intrinsèque » et la valeur « temps ». La valeur intrinsèque représente le profit qui serait perçu immédiatement si l’on décidait d’exercer l’Option. La valeur temps s’ajoute à la valeur intrinsèque : elle représente plus ou moins la probabilité que la valeur intrinsèque augmente. Différents facteurs vont en effet influencer la valeur temps comme le taux d’intérêt, la maturité, la volatilité, etc.

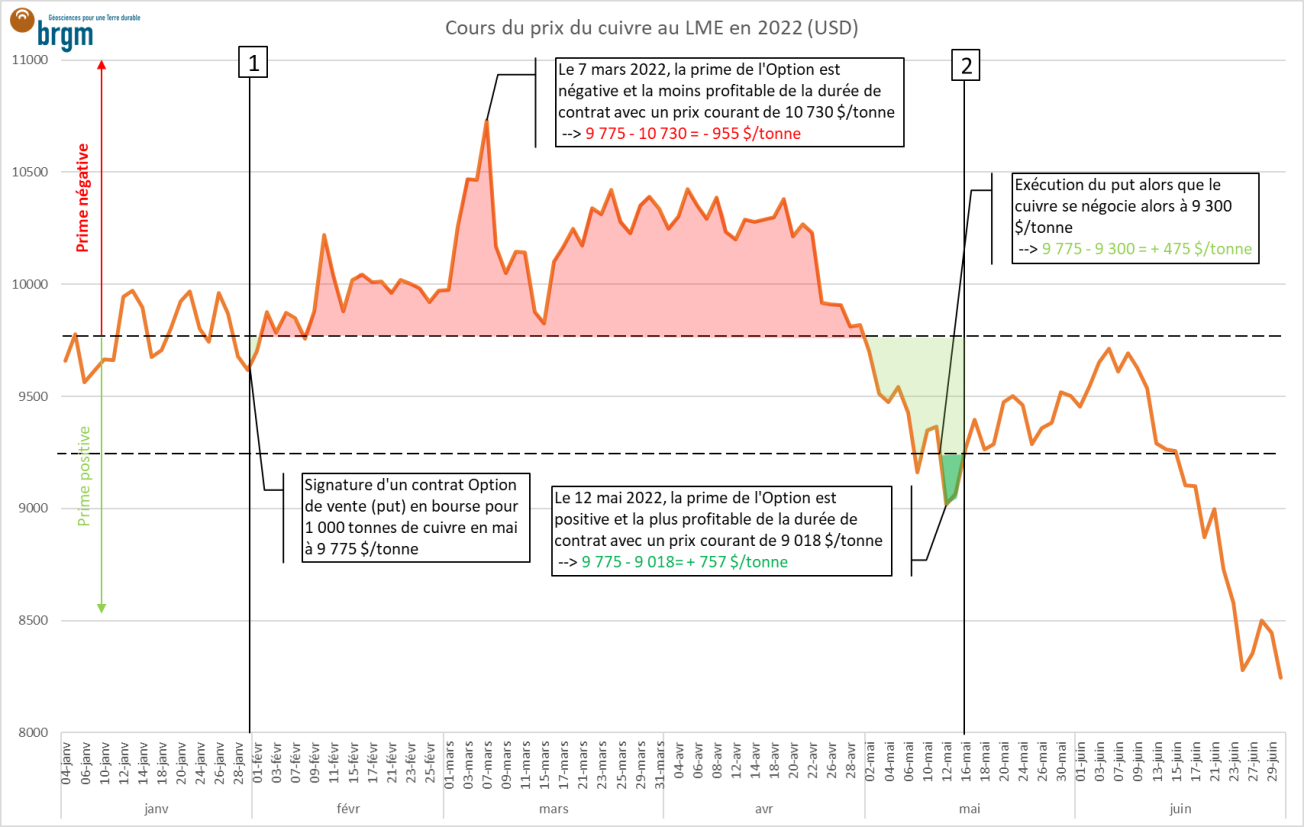

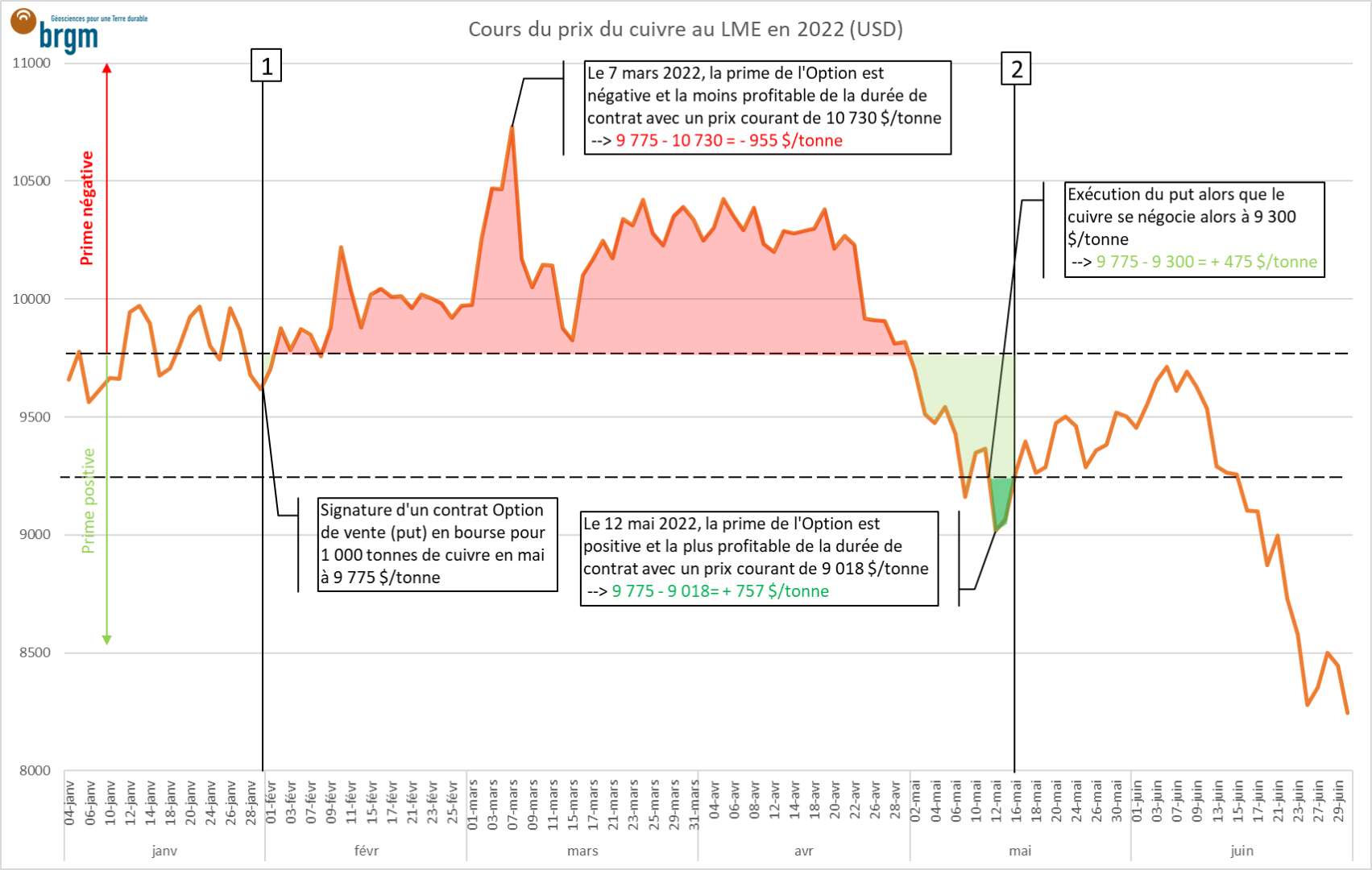

Cas d’étude d’un producteur de cuivre contractant une Option put i.e. de vente

Le producteur de cuivre souhaite assurer un prix de vente de sa production à 9 775 $/tonne. Il va donc signer un contrat d’Option de vente, dit « put », arrivant à échéance le 16 mai pour un prix de la tonne de cuivre à 9 775 $.

Du 2 février au 29 avril, le prix de l’Option est inférieur au prix courant du cuivre donc la prime est négative (cf. zone en rouge dans la figure suivante) et le producteur n’a pas intérêt à exécuter son Option mais plutôt à vendre sa production au prix en bourse. Cependant, après le 29 avril, c’est le prix courant qui est inférieur au prix de l’Option donc le producteur a intérêt à vendre sa production via son contrat. Le 11 avril, le contrat se rapprochant de son échéance et le producteur anticipant une remontée à venir des cours du cuivre, décide d’exécuter son put à 9 775 $/tonne ce qui lui octroie une prime d’une valeur « intrinsèque » de 475 $/tonne (cf. zone en vert clair dans la figure suivante) par rapport au prix courant en bourse. La valeur « temps » quant à elle est positive jusqu’à la fin du contrat (cf. zone en vert foncé dans la figure suivante) puisque la valeur intrinsèque aurait été supérieure ou égale si le producteur avait exécuté son ordre ultérieurement.

Les stratégies de couverture contre le risque : le "hedging"

Les principe du hedging

Les contrats Futures et les contrats d’Option sont parmi les premiers produits financiers ayant existé. Ils sont notamment utilisés comme outils de gestion du risque utilisé par les investisseurs à court et moyen terme pour les protéger contre des mouvements de marché défavorables. Ce sont les stratégies de hedging.

En effet, une stratégie de hedging efficace peut permettre de minimiser le montant des pertes lors d’opérations de trading. Ainsi, les investisseurs effectuent des opérations de hedging non pas pour générer des profits mais pour minimiser leurs pertes.

Les acheteurs et les vendeurs de métal physique utilisent les bourses de métaux pour se protéger des fluctuations de prix. Leurs besoins de couverture sont fixés en fonction de leurs programmes de production ou d'achat, mais ils peuvent aussi être opportunistes et utiliser des contrats Futures pour verrouiller les ventes lorsque les prix sont élevés ou les achats lorsque les prix sont bas.

Un mineur, une fonderie ou un fabricant peut vendre un contrat Future à une date ultérieure pour verrouiller les revenus à tirer d’une future vente physique. Un commerçant peut faire de même pour protéger son inventaire en planifiant ses achats de métaux en avance. De même, un acteur industriel dépendant d’un intrant métal peut acheter un contrat à une date plus éloignée (une couverture à long terme) pour fixer ses futurs coûts de matières premières. Ces stratégies de couverture peuvent ainsi être de court ou de long terme. Par exemple, les contrats sur le LME peuvent s'échanger jusqu'à dix ans dans le futur, selon le métal.

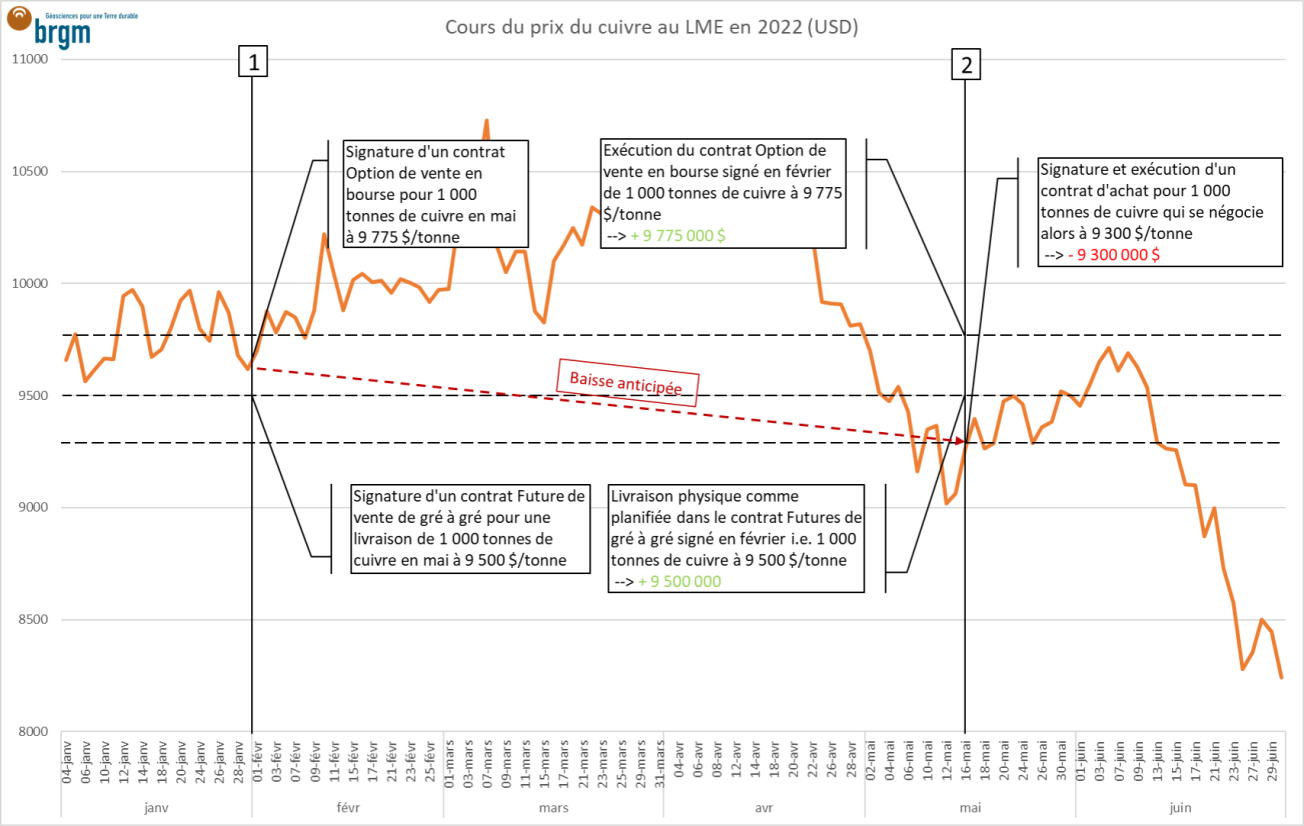

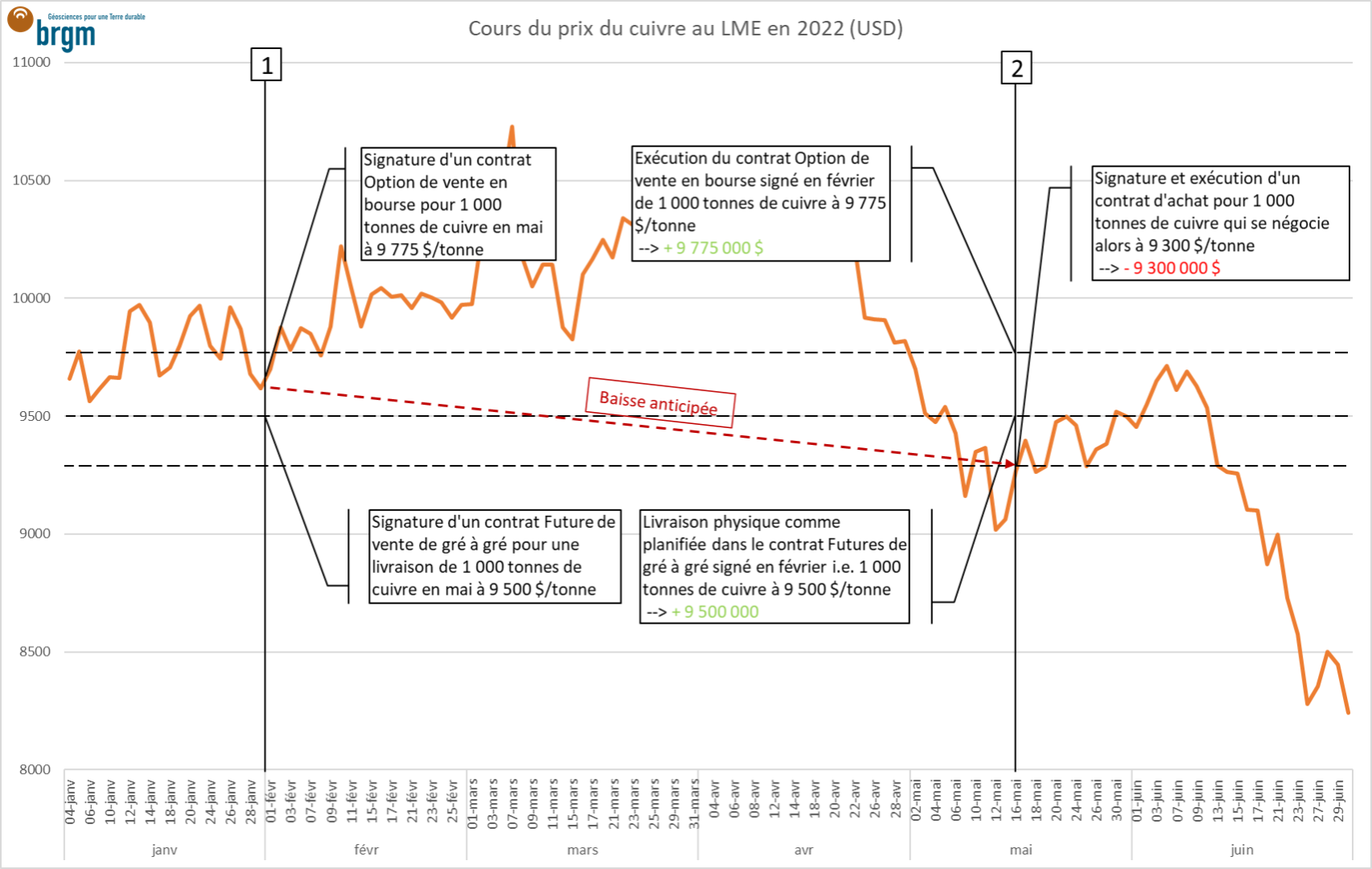

Cas d'étude d'un producteur de cuivre sécurisant ses revenus futurs via différents types de contrat

Situation : Nous sommes en février et un producteur de cuivre a conclu un accord pour vendre 1 000 tonnes de cuivre en mai à 9 500 $/tonne. En février, le prix en bourse du cuivre qui sera livré en mai est de 9 775 $/tonne.

Actions :

- Le producteur peut couvrir sa position pour verrouiller ses revenus dès maintenant. Ainsi en février, le producteur peut conclure un contrat d’Option de vente en bourse pour 1 000 tonnes de cuivre à 9 775 $/tonne qui expire en mai. Le producteur actionnera la vente via son Option si le cours du prix du cuivre est inférieur à 9 775 et quand il le jugera opportun.

- En mai, le cuivre se négociant désormais à 9 300 $/tonne le producteur peut racheter 1 000 tonnes de cuivre à ce prix et exécuter l’ordre de vente son Option à 9775 $/tonne. La position du producteur sur la bourse est clôturée avec un bénéfice : 475 $/tonne. Pendant ce temps, en mai, conformément à son accord de gré à gré, le producteur vend 1 000 tonnes de cathodes de cuivre à un fabricant de cuivre à 9 500 $/tonne.

Valeur totale de la transaction = 9 775 000 $ (vente papier contractée en février au prix de février dont le montant est garanti) - 9 300 000 $ (achat papier contracté en mai) + 9 500 000 $ (vente physique contractée en février au prix de mai) = 9 975 000 $

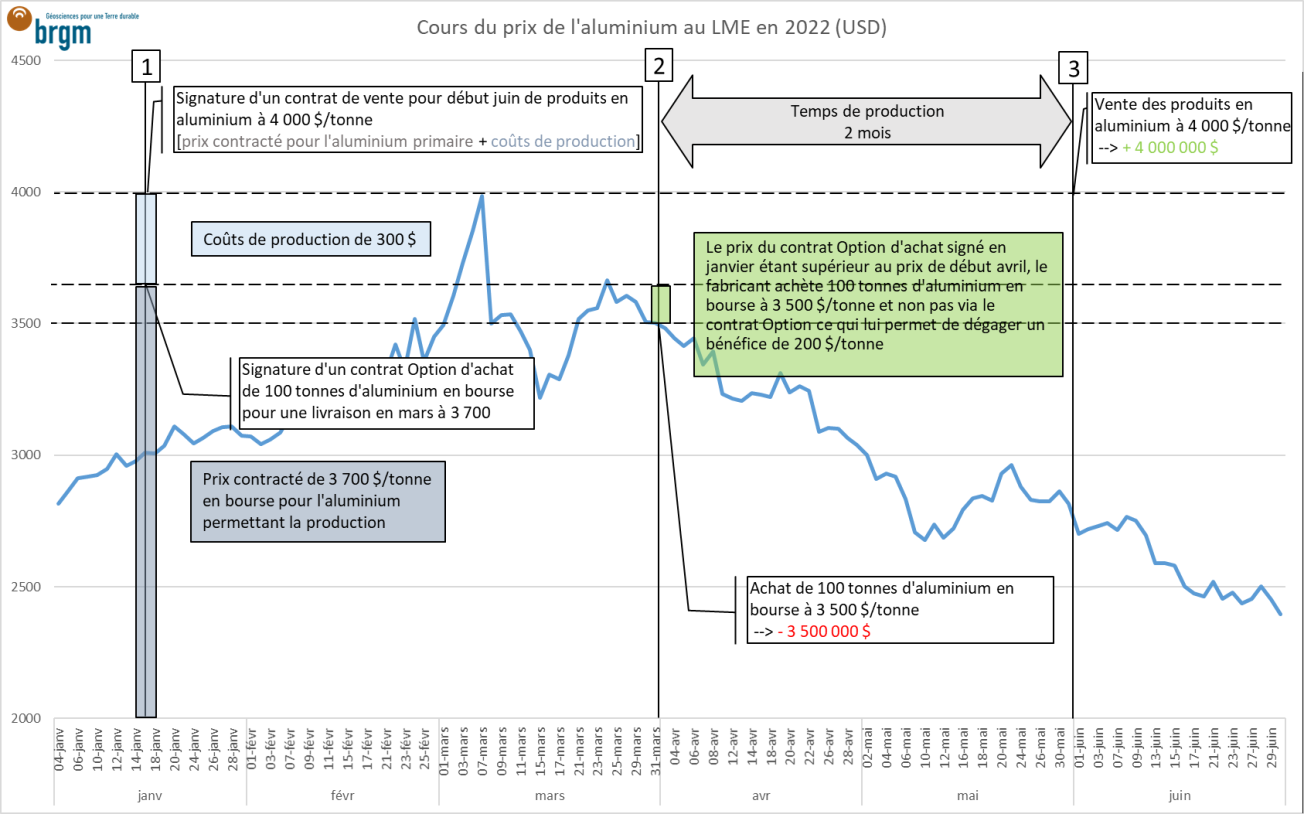

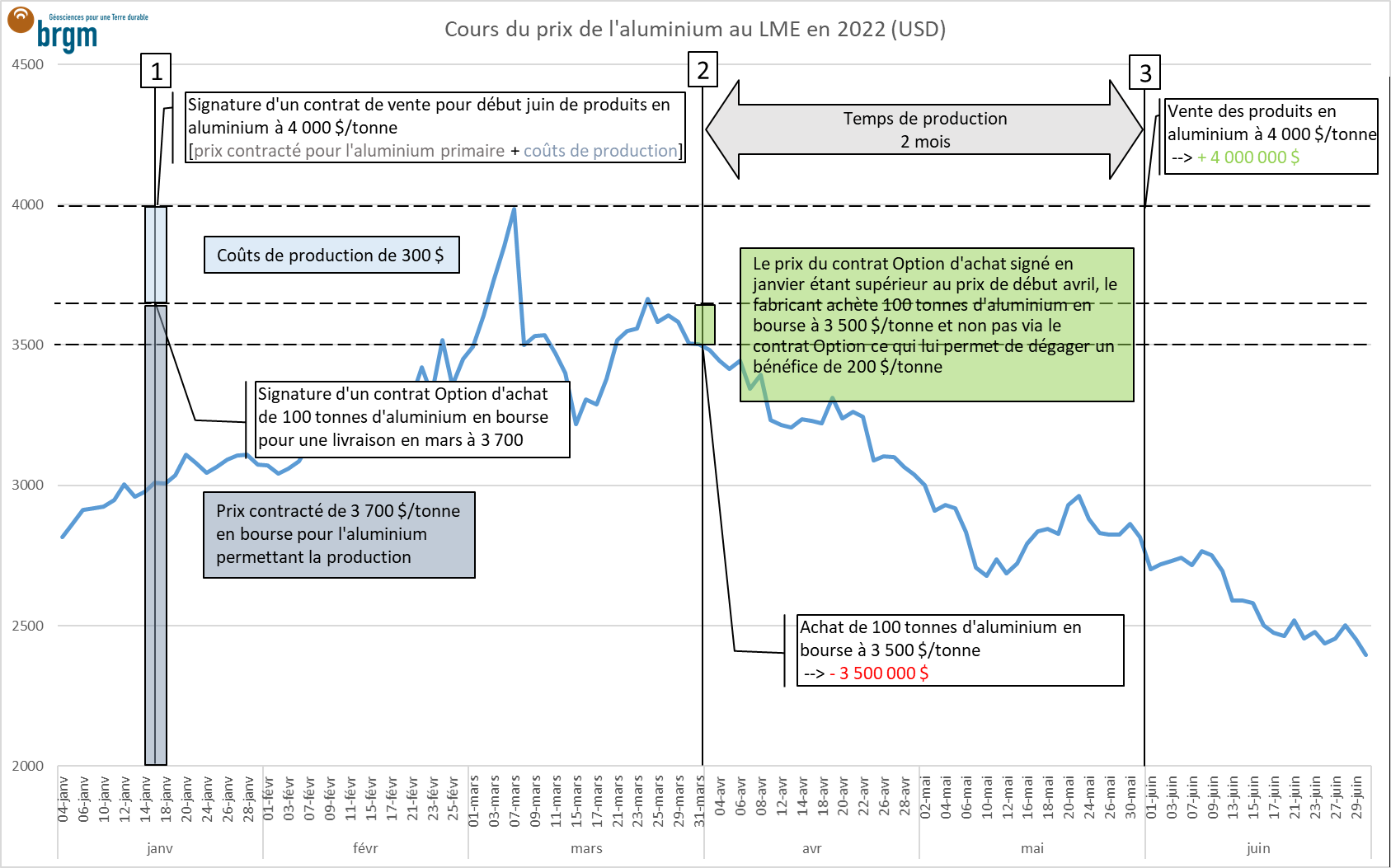

Cas d'étude d'un fabricant d'aluminium verrouillant ses prix de produits et ses marges

Situation : Nous sommes à mi-janvier et un fabricant d'aluminium conclut un contrat pour vendre des produits en aluminium début juin. Leur processus de production prend deux mois et le fabricant devra donc acheter 100 tonnes d'aluminium primaire début mars. En avril, le prix en bourse de l'aluminium livré en mars est de 3 700 $/tonne. Or, le prix de vente contractuel du produit est le prix en bourse de septembre + 300 $/tonne pour les coûts de production. Le prix de vente des produits en aluminium signé en janvier est donc de 4 000$/tonne.

Actions :

- Pour couvrir les prix d'achat et de vente de l'aluminium pour assurer ses marges et prix contractés, en avril le fabricant achète 100 tonnes d'aluminium en bourse par contrat d’Option pour une livraison jusqu’avril à 3 700 $/tonne.

- Début mars, le prix de la tonne d’aluminium étant inférieur à celui du contrat d’Option, le fabricant achète son aluminium au prix spot ce qui lui permet de dégager 200 $/tonne de bénéfice par rapport au prix de vente de ses produits finis. Si le prix spot avait été supérieur au prix de l’Option, le fabricant aurait plutôt fait le choix d’acheter via son contrat d’aluminium, ce qui aurait sécurisé le prix de vente de ses produits finis à 4 000 $/tonne.

- Fin de la transformation de l’aluminium acheté en mars et vente des produits finis à 4 000 $/tonne.

La filière des matières premières métalliques a historiquement trois fonctions :

- Une fonction « technico-commerciale », i.e. que la filière s’organise pour adapter le produit tel qu’il apparaît au stade de la production aux caractéristiques exigées par son utilisation ;

- Une fonction de valorisation, pour assurer une confrontation efficace de l’offre et de la demande en métaux permettant de déterminer le prix réel du produit ;

- Une fonction d’ajustement et de dilution des risques, afin que tout choc du côté de l’offre ou de la demande exige un ajustement qui va s’effectuer essentiellement via des variations de prix induisant des risques pour les parties prenantes.

Cependant, des défaillances de marché existent malgré une organisation des filières cherchant à diluer les risques afin que chaque acteur puisse adapter les risques liés à ses opérations à sa capacité financière à les assumer.

Les dérives des bourses de métaux

Qu'est-ce qu'un marché financier efficient ?

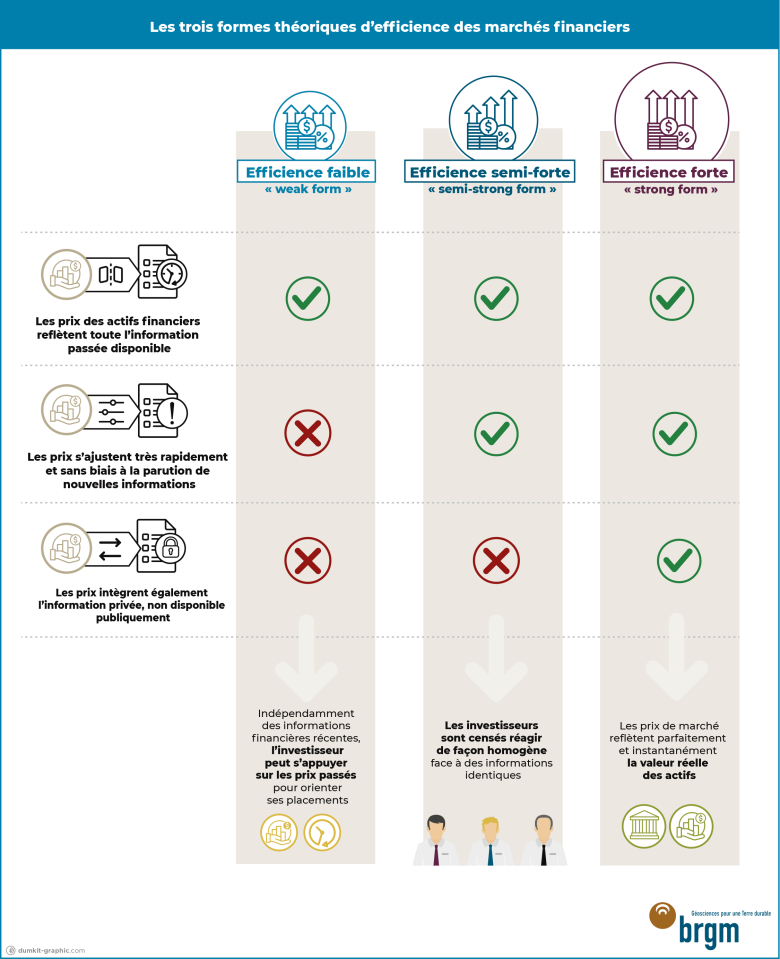

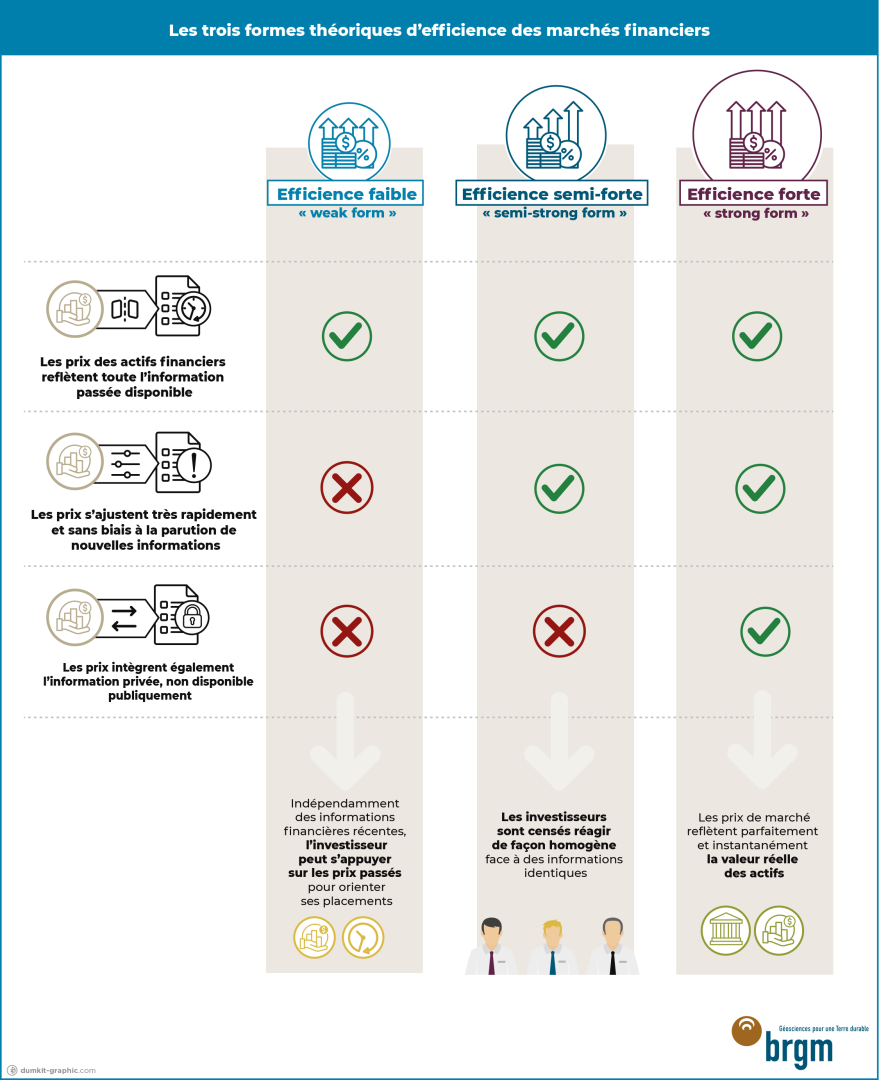

La théorie de l’efficience des marchés financiers a été explicitée dans les années 60 par le prix Nobel d’économie 2013 Eugène Fama. D’après ce dernier, un marché est jugé efficient si le prix d’un actif est conforme à sa valeur fondamentale, i.e. le prix observé en bourse reflète pleinement et instantanément toute l'information disponible concernant l’actif. Ainsi, les actifs financiers s’échangeraient à chaque instant à leur juste valeur donc il serait impossible d’acheter une action sous-valorisée ou de vendre une action survalorisée. Concernant les métaux, ces informations peuvent être : les coûts de production, la quantité du métal en question disponible (stocks, production actuelle, enjeux logistiques…), la quantité demandée par les consommateurs pour ses différents usages, etc.

Il existe trois types théoriques d’efficience des marchés financiers: l'efficience faible, l'efficience semi-forte et l'efficience forte. La vitesse de mise en adéquation de l'offre avec la demande et du prix de l'actif avec sa valeur réelle, est croissante de l'efficience faible à forte (cf. figure ci-contre).

Les paramètres permettant d’étudier et d’améliorer l’efficience d’un marché financier sont alors :

- La rationalité du comportement des acteurs sur le marché en d’autres termes que confrontés aux mêmes informations, ils sont tous censés réagir de façon adéquate afin de maximiser leurs profits ;

- L’accès sans coût à des informations en qualité et quantité suffisantes pour que chaque acteur puisse analyser rationnellement les tendances des cours ;

- L’atomicité du marché, i.e. qu’un acteur, peu importe sa taille sur le marché, ne peut pas influer les prix par ses actions ;

- Les coûts de transaction qui ne doivent pas influer sur les décisions d’investissement.

Cependant ces conditions ne sont généralement pas respectées ou seulement partiellement sur les marchés financiers et cela d’autant plus sur les marchés des métaux.

Les bourses de métaux sont-elles efficientes ?

En réalité, aucun des paramètres d’efficience de marché n’est totalement respecté sur les marchés financiers des métaux.

En effet, les investisseurs n’ont pas tous des anticipations rationnelles, comme l’ont prouvé certains comportements comme les phénomènes de défiance généralisée (lors des débuts de la pandémie de la COVID-19, de l’invasion de l’Ukraine, etc.) ou, plus fréquemment, les prises de décision subjectives. De manière générale, les acteurs pensent qu’il vaut mieux avoir tort avec tout le monde que raison tout seul, c’est un comportement de mimétisme appelé le panurgisme.

De plus, les informations sur la valeur réelle des métaux sont peu accessibles et généralement coûteuses. Concernant par exemple les données sur la production des métaux cotés en bourse, la Chine est l’un des principaux producteurs et les données disponibles sur ce pays sont peu nombreuses et peu fiables.

Enfin, Les marchés des métaux sont généralement oligopolistiques avec peu d’entreprises productrices et de transformation qui sont souvent chinoises, américaines, australiennes, russes, etc.

Ainsi, les cours des métaux observent donc des chutes ou hausses difficilement compréhensibles comme le jeudi 30 septembre à la bourse du LME où en quelques secondes, les cours de l'étain se sont affaissés de 9 % à 31.305 dollars la tonne. Une chute brutale d'une ampleur jamais vue en près de 10 ans mais le prix du métal est par la suite rapidement revenu à des niveaux plus normaux, pour terminer la séance en recul de 4,3 %, à 33.921 dollars la tonne. Le caractère soudain et l'absence de raison objective pour une telle dégringolade ont laissé le marché sans explication.

Une crise financière majeure a plus récemment eu lieu au LME mais concernant cette fois-ci le nickel.

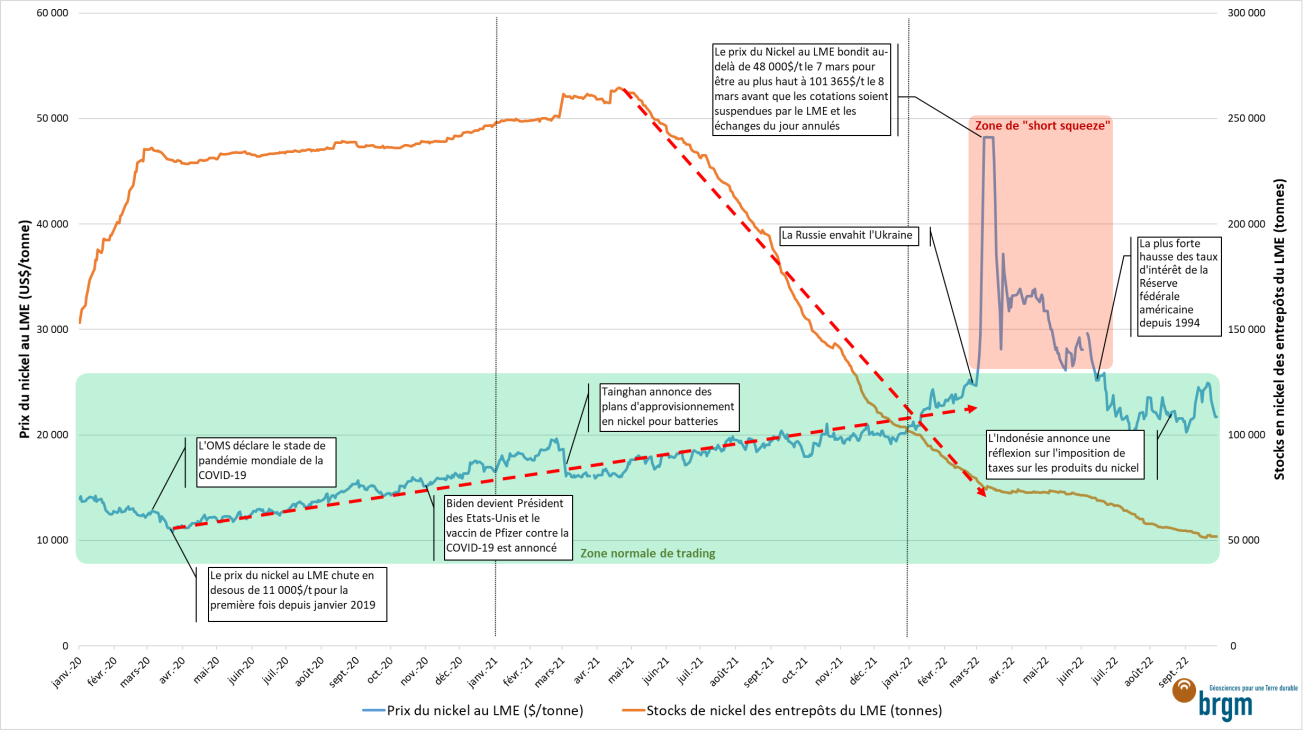

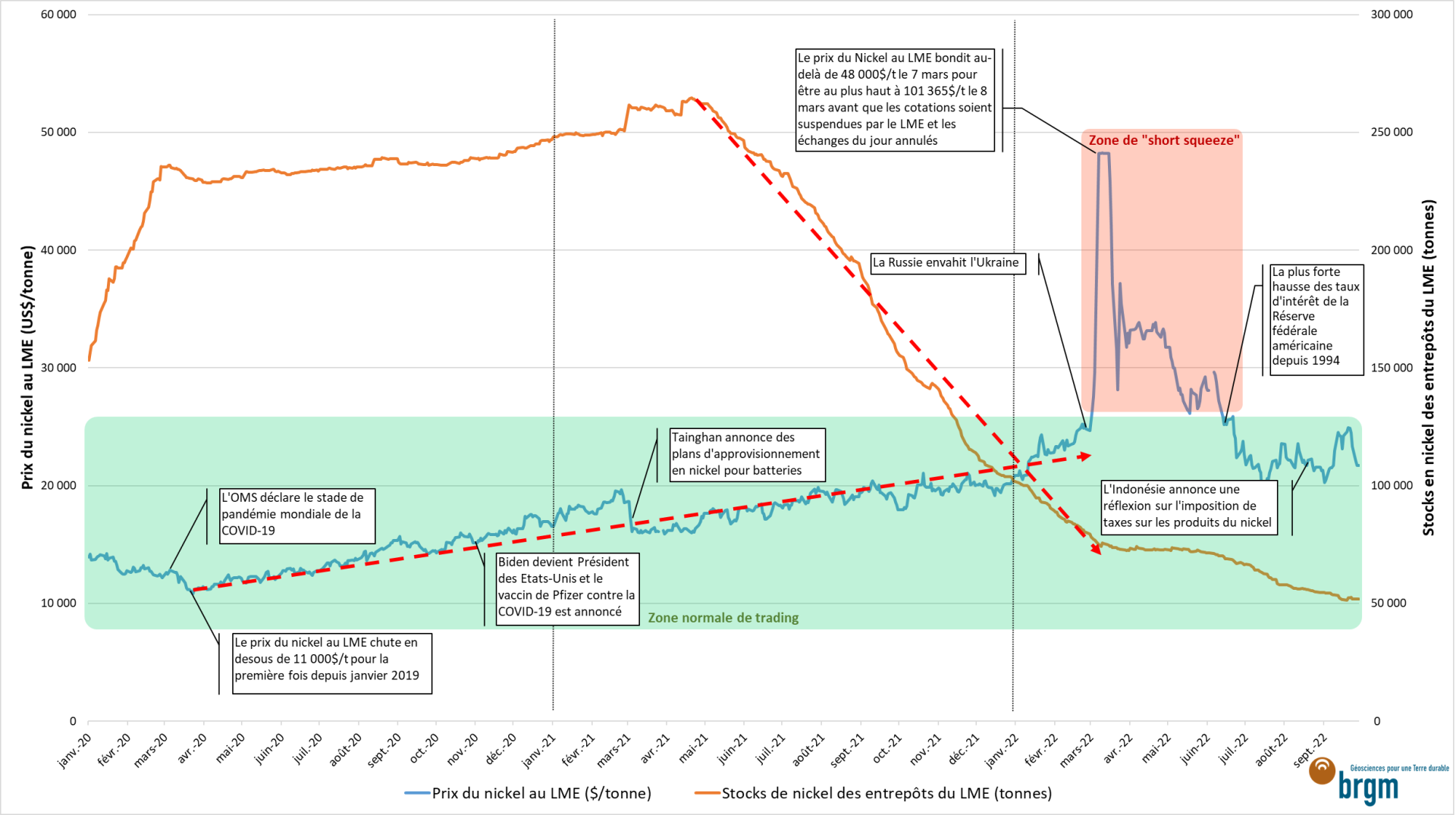

Etude du cas de la crise du prix du nickel au LME

Le conflit en Ukraine a eu un impact important sur les marchés des matières premières mais aussi avec de lourdes conséquences sur le marché du nickel. En effet, les deux belligérants ont un poids notable sur ce marché. La Russie en représentant 11% de la production mondiale, est le 3ème producteur de nickel. Son nickel de bonne qualité est majoritairement utilisé dans des secteurs stratégiques comme la production d’acier inoxydable et de batteries pour véhicules électriques. La production ukrainienne de ferronickel correspond quant à elle 15 à 20 % de la production mondiale (produit à teneur en nickel inférieure à 15 %).

Un marché tendu avant même l’invasion de l’Ukraine

Les stocks du London Metal Exchange (LME), références pour les réserves mondiales, sont retombés fin 2021 aux niveaux de ceux du deuxième semestre 2019 lorsque la restriction des exportations décidée par l’Indonésie (premier producteur mondial de nickel) avait amoindri les réserves mondiales. Les prix du nickel avaient donc augmenté jusqu’à atteindre 20 000 dollars/tonne début 2022. L’invasion de l’Ukraine a ensuite généré des incertitudes sur la production de nickel en Russie et en Ukraine dans un marché international déjà très tendu. Ce nouveau choc d’offre a alimenté la croissance effrénée du prix du nickel sur le LME par l’absence d’information fiable sur la production et des comportements irrationnels de mimétisme des investisseurs.

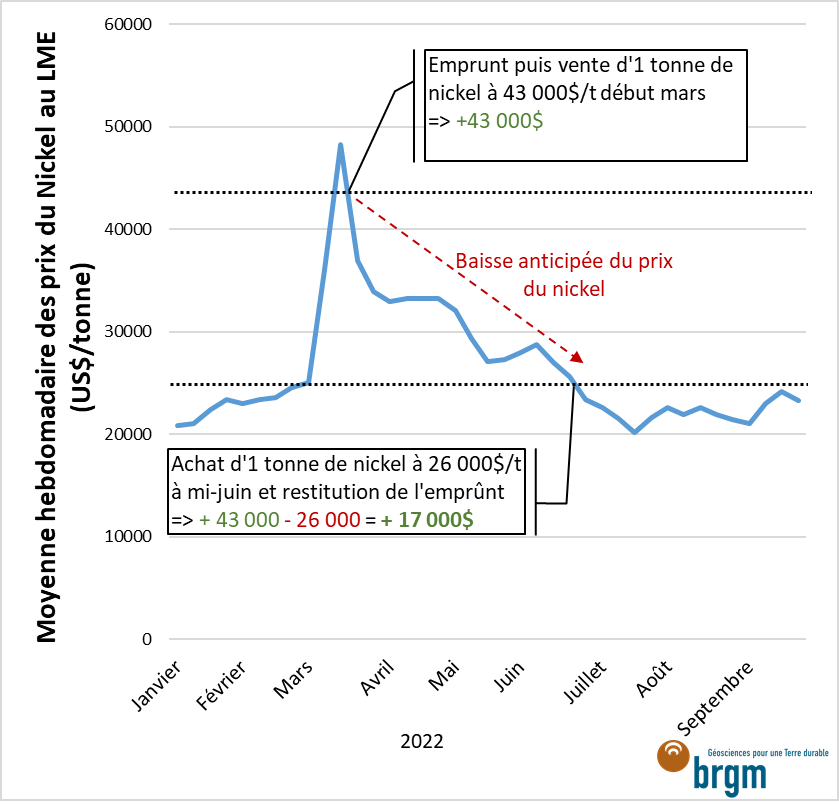

Principe de la vente à découvert appliquée au cours du nickel suite à la crise du nickel au LME en 2022

BRGM

De nombreuses positions de vente à découvert fragilisant la stabilité du marché du nickel au LME

Suite au retour progressif sur le marché international du nickel indonésien, de nombreux acteurs financiers ont parié sur la baisse des cours du nickel en prenant des positions courtes de vente, en 2021 et jusque début 2022.

Une position courte de vente à terme consiste à réaliser une vente à découvert. Cela revient à s’engager, à travers une vente par exemple de contrat Future, à livrer sur le papier la marchandise à une date future alors qu’on ne détient pas encore la marchandise physiquement au moment de l’accord de vente. Elle est mise en œuvre soit parce qu’un producteur veut fixer à l’avance le prix de sa production à venir, soit parce qu’un agent anticipe une baisse des prix et pense pouvoir racheter le contrat à un prix moindre avant que le contrat n’arrive à échéance.

C’est notamment le cas de la première entreprise productrice de nickel Tsingshan, qui a accumulé de nombreuses positions vendeuses sur le LME, mais surtout de gré à gré. La taille de son exposition a ensuite été estimée à 150 000 tonnes, 10 fois plus que le volume total disponible dans les entrepôts de stockage du LME qui étaient d’environ 15 000 tonnes en mars 2022. Ce déséquilibre reflète les asymétries d’information sur le marché du nickel avec la vision limitée du LME sur l’exposition de ses membres en dehors des marchés organisés.

L’envolée des cours, notamment le 7 mars, a contraint Tsinghan à liquider au moins 100 000 tonnes de nickel, soit l’équivalent de 3,7 % de l’offre mondiale et bien plus que la production de la société chinoise. Ses pertes ont été estimées à 2 milliards de dollars, mettant ses créanciers sous pression par exemple China Construction Bank, sommé de régler plusieurs centaines de millions de dollars. Un accord a fini par être trouvé le 14 mars entre Tsingshan et le LME. Le producteur s’est engagé à rembourser une partie de sa dette en nickel physique et plus précisément en offrant un nickel de qualité supérieur pour réduire la dette totale.

Une envolée des prix du nickel aboutissant à une suspension des cotations au LME

Les prix augmentant à une vitesse vertigineuse, l’ensemble des acteurs financiers ayant des positions vendeuses (dont Tsingshan) se sont vus obligés de diminuer leur exposition sur les marchés de contrats Futures en acquérant du nickel sur le marché physique. Cela contribuait ensuite à son tour à la flambée des prix. Or, Tsingshan occupait une position tellement importante sur le marché qu’elle a plongé le marché en situation de short squeeze, c’est-à-dire que les vendeurs n’ont pas pu acheter suffisamment de nickel, faute d’une offre en ce métal suffisante, pour couvrir leurs positions sur le marché à terme. C’est l’illustration que la condition d’efficience d’atomicité du marché n’est pas respectée puisqu’un acteur influence par sa taille sur le marché et ses actions les prix du nickel.

Le cours du contrat Nickel à 3 mois (contrat du LME avec la plus courte échéance et servant ainsi de référence de prix à court terme) a augmenté jusqu’à atteindre finalement 101 365 dollars/tonne le 8 mars, alors qu’il cotait sous les 25 000 dollars le 28 février.

Ainsi, le LME a suspendu les échanges et annulé les opérations réalisées le 8 mars qui s’élevaient à 4 milliards de dollars de transactions. Cette décision a abouti à l’annulation des pertes mais aussi des gains réalisés cette journée ce qui a engendré de vives contestations. Les échanges n’ont repris que le 16 mars au cours de 48 211 euros la tonne avec des limites de cotation à +/- 5% du prix de clôture du jour précédent. Le niveau des positions ouvertes sur le contrat nickel est tombé à son plus bas depuis 2013 et le prix a chuté pour ne plus s’établir qu’à 26 450 dollars au 16 mai 2022.

Afin que cet évènement ne se reproduise plus, une enquête de la Financial Conduct Authority (FCA) et de la Bank of England (BoE) a débuté le 4 avril pour étudier la gestion des échanges du nickel au LME. La FCA et l’autorité de contrôle prudentielle britannique (PRA) vont également évaluer la gestion des risques et la gouvernance des sociétés qui ont détenu des positions significatives sur le marché du nickel. De son côté, le LME a aussi annoncé vouloir augmenter la visibilité sur les échanges réalisés de gré à gré en imposant à ses membres de divulguer, dans un document à paraître chaque semaine, toutes leurs positions sur les principaux métaux proposés à l’échange sur la bourse londonienne (aluminium, cuivre, nickel, étain et zinc) et non compensées sur LME Clear, la chambre de compensation du groupe. (AMF, 2022)

Pour plus de détails sur la crise du nickel 2022, qui est une mise en évidence des défaillances des marchés des métaux, vous pouvez consulter l’article Ecomine dédié à ce sujet.