Sources du nickel utilisé par les fabricants chinois d'aciers inoxydables de 2012 à 2016

© BRGM, Antaike, YUSCO

La consommation mondiale de nickel primaire a rebondi en 2016

Après avoir stagné en 2015, la demande de nickel mondiale s’est emballée en 2016 pour dépasser les 2 Mt (2,03 Mt, International Nickel Study Group - INSG -, avril 2017), soit une progression d’environ 8 % par rapport à 2015. La part de la demande chinoise, dopée par la production d’inox, est estimée à environ 1,1 Mt en 2016, ce qui représente une progression annuelle de 11%. Les données de l’association chinoise des producteurs d’inox (Stainless Steel Council of China Special Steel Enterprises Association – SSCC) publiées en février 2017, indiquent que la production chinoise d’acier inoxydable contenant du nickel (aciers austénistiques des séries 300 et 200) a augmenté de 14 % à 20 Mt en 2016. Elle comptait pour 85 % de la consommation de nickel du pays, contre 72 % en 2015, selon l’organisme de recherche chinois Antaike. Pour l’année 2017, une croissance plus modeste est attendue, entre 2 et 4 %.

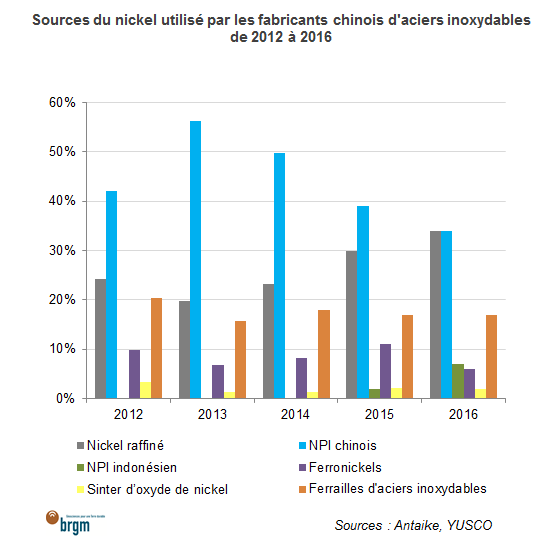

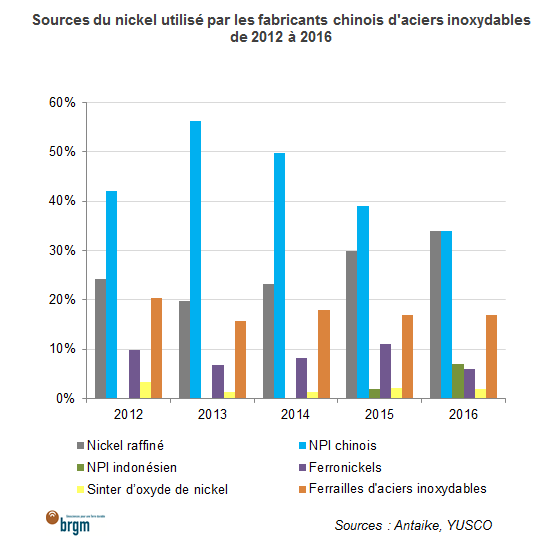

Les fabricants chinois d’inox diversifient leur approvisionnement en nickel

La Chine ne produisait plus que 55 % de sa consommation en nickel en 2016, contre 80 % en 2013, la production chinoise de fonte de nickel ou NPI (nickel pig iron) ayant fortement décliné depuis 2014. Les fabricants d’inox ont dû diversifier leurs sources d’approvisionnement en nickel et se sont rabattus sur le nickel russe et la fonte de nickel indonésienne. L’utilisation des déchets de ferrailles d’aciers inoxydables est restée stable au cours des 5 dernières années (17% en 2016).

Production de fonte de nickel (NPI) chinoise et indonésienne de 2007 à 2016

© BRGM, Antaike, Nornickel

La production chinoise de NPI a chuté depuis son pic de 2013

La production chinoise de NPI a chuté de presque 30 % de 2013 à 2016 à 360 kt (nickel contenu). Plusieurs facteurs ont contribué à ce recul :

- une réduction de l’approvisionnement en minerai latéritique et des teneurs en nickel du minerai ;

- un coût de production du NPI élevé dans un contexte de prix faibles du nickel sur le marché chinois ;

- une réglementation environnementale plus stricte.

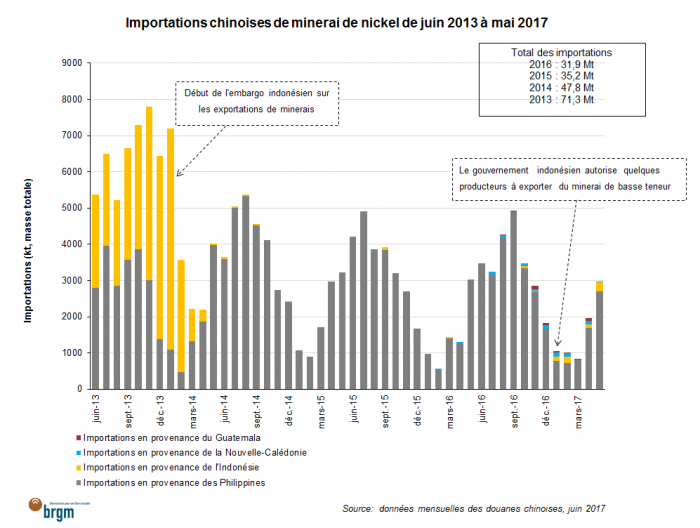

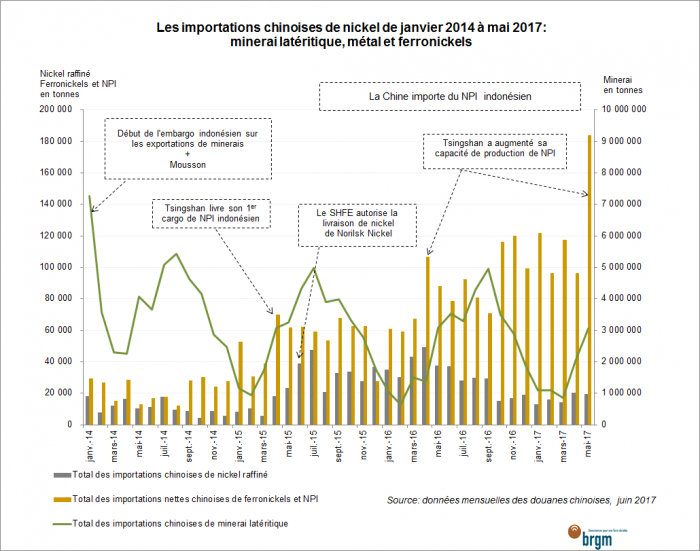

L’approvisionnement en minerai latéritique

Il faut rappeler que, jusqu’à la mise en place par le gouvernement indonésien d'un embargo sur les exportations de minerai en janvier 2014, la fonte de nickel chinoise était produite à partir de minerai indonésien (environ 60% des importations) mélangé à du minerai de moindre teneur importé des Philippines. Depuis l’épuisement de leurs stocks de minerai indonésien, les producteurs chinois de NPI dépendent presque exclusivement des importations de minerai philippin qui représentaient 96 % du total de leurs importations en 2016. La diversification géographique de l’approvisionnement chinois ainsi que le retour du minerai indonésien en 2017 ont de nouveau modifié le marché. Les importations chinoises de latérites nickélifères* ont augmenté de 7 % de janvier à mai 2017 par rapport à 2016 et le minerai philippin n’en représentait plus que 83 %.

* La cyclicité des importations de minerai latéritique est liée aux saisons, l’extraction du minerai étant entravée pendant la mousson.

Le minerai philippin : une production ralentie

La production de minerai latéritique qui avait considérablement augmenté en 2014 et 2015 (environ 470 kt en 2015, métal contenu) est retombée à 347 kt (nickel contenu) en 2016 (INSG, avril 2017) en raison d’une mousson particulièrement longue qui a entravé l’exploitation et des prix bas qui ont incité un certain nombre de producteurs à limiter temporairement leur production. Les exportations de minerai philippin vers la Chine ont par conséquent fléchi de 11 % en 2016 (30 Mt, minerai brut) par rapport à 2015, retrouvant un niveau comparable à celui de 2012. Une réduction encore plus importante de la production était attendue en 2017 suite à l’annonce, en février dernier, de la fermeture ou de la suspension d’une vingtaine de mines en réponse à un audit des sites miniers conduit par le gouvernement philippin en 2016. Cependant la nomination en mai 2017 d’un nouveau secrétaire d’Etat à l’environnement et aux ressources naturelles pourrait bien effacer toute perspective de chute de production programmée de minerai. Les Philippines ont exporté 6,7 Mt de minerai vers la Chine de janvier à mai 2017, soit 7% de moins qu’en 2016 pendant la même période, la production ayant été fortement ralentie par les pluies en début d’année.

Le retour du minerai indonésien

L’Indonésie a surpris le marché en janvier 2017 en autorisant à nouveau, sous certaines conditions, les exportations de minerai de nickel de basse teneur (n’excédant pas 1,7 % Ni), ce qui a déclenché une reprise notable des importations chinoises de minerai indonésien qui représentaient 8 % des importations chinoises totales de minerai au cours de période janvier-mai 2017 (653 kt). Le gouvernement indonésien a autorisé la société d’état Antam (PT Aneka Tambang) à exporter 2,7 Mt de latérite sur 12 mois à compter du 1er avril 2017 et FBLN, une filiale de l’aciériste chinois China’s Zhenshi Eastern Stainless Steel Co., 1,06 Mt. Ces producteurs pourront ainsi générer un revenu de la vente d’une partie de leurs stocks considérables de minerai de basse teneur qu’il n’est pas rentable de traiter en Indonésie et qui s’élèveraient à environ 20 Mt selon Macquarie.

La Chine a diversifié son approvisionnement en minerai latéritique

Les importations de minerai de Nouvelle-Calédonie ont repris en février 2016 après 3 ans d’interruption (0,5 Mt en 2016). Le gouvernement calédonien a autorisé l’exportation vers la Chine de minerai latéritique afin de compenser l’arrêt des exportations vers l’Australie, suite à la fermeture de la raffinerie de Yabulu dans le Queensland (Queensland Nickel). La SLN (Société Le Nickel) et la SMT (Société des Mines de la Tontouta du groupe Ballande) ont chacune été autorisées à exporter 350 kt de minerai de basse teneur (1,30 à 1,65 %) en 2016. Ces deux sociétés ainsi que la MKM (Société Maï Kouaoua Mines) pourront exporter un total d’environ 2 Mt de latérites au cours des prochaines années. Le minerai calédonien représentait 4 % (342 kt) des importations chinoises de minerai pendant la période janvier-mai 2017. La Nouvelle-Calédonie est devenue le troisième fournisseur de la Chine, devant le Guatemala (143 kt) et la Turquie (92 kt), pendant la même période.

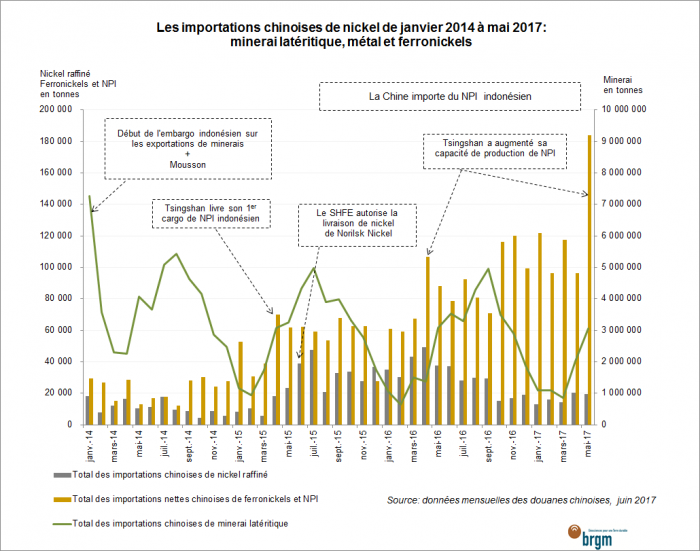

Les importations chinoises de nickel de janvier 2014 à mai 2017 : minerai latéritique, métal et ferronickels

© BRGM, douanes chinoises

Les producteurs chinois d’inox se sont tournés vers d’autres sources de nickel pour remplacer le NPI produit en Chine: le nickel russe, les ferronickels et le NPI indonésien

La diminution de la production chinoise de NPI a accentué la dépendance de la Chine aux importations de nickel sous différentes formes.

Les importations chinoises de nickel raffiné

Les importations chinoises de nickel raffiné ont elles bondi à partir d’avril 2015, à la faveur de prix particulièrement bas, pour atteindre 303 kt en 2015 et 370 kt en 2016. L’envolée des importations de nickel russe, qui représentent presque les 2/3 des importations totales, a été favorisée par la décision du Shanghai Futures Exchange (SHFE), en juin 2015, d’autoriser la livraison de métal produit par Norilsk Nickel pour pallier une pénurie sur le marché national. Le Canada est le deuxième fournisseur de la Chine, suivi de l’Afrique du Sud. A noter que la Chine était brièvement devenue un exportateur net de nickel raffiné en 2014 en raison d'un transfert de volumes importants de stocks chinois vers les entrepôts du LME, suite à la fraude financière de Qingdao**.

** La fraude financière de Qingdao consistait à réutiliser les mêmes stocks de matières premières comme garanties à plusieurs financements bancaires.

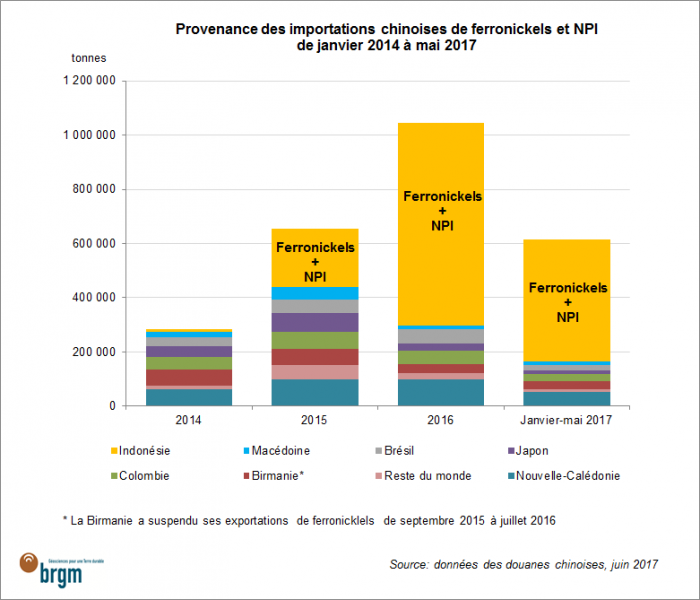

Les importations chinoises de ferronickels

Les importations chinoises de ferronickels ont fortement augmenté à partir de 2015 lorsque les stocks de minerai indonésien de haute teneur des ports chinois ont atteint des seuils critiques. Le gouvernement chinois a d’ailleurs supprimé les taxes à l’importation de 1% sur ces produits en 2015. La demande supplémentaire a été assurée par les partenaires historiques - comme la Nouvelle-Calédonie - qui ont intensifié leurs exportations et l’arrivée du ferronickel birman sur le marché en 2013. La Birmanie exporte vers la Chine toute la production de sa fonderie de Tagaung taung (59 kt en 2015) située à 200 km de la frontière chinoise. Le projet minier a été développé par la Chine via deux entreprises d’Etat, la China Nonferrous Metal Mining (CNMC) et Taiyuan Iron and Steel (TISCO).

Provenance des importations chinoises de ferronickels et NPI de janvier 2014 à mai 2017

© BRGM, douanes chinoises

Le NPI indonésien : les aciéristes chinois délocalisent une partie de leur production en Indonésie

Les importations de ferronickels indonésiens (NPI et ferronickels)*** se sont envolées en avril 2015 avec la première livraison de NPI produit en Indonésie avec des investissements chinois par Tsingshan, le premier producteur mondial d'acier inoxydable. La production indonésienne de NPI de haute teneur (10 à 12 % Ni) de Tsingshan (Tsingshan/Bintang JV), qui s’élevait à 67 kt (nickel contenu), soit environ 80 % de la production indonésienne de NPI en 2016 (87 kt), alimente jusqu’à présent les aciéries du groupe en Chine. Les exportations de ferronickels ont doublé en mai 2017 avec la mise en service de nouvelles capacités en mars 2017 qui a porté la capacité de production de Tsingshan à 150-180 kt/an. Une partie de la production de Tsingshan devrait cependant, dès le second semestre 2017, être destinée à son aciérie en Sulawesi (capacité annuelle de production de 1Mt d’inox) dont la mise en production a été retardée par des problèmes d’alimentation électrique. Selon SMM (Shanghai Metals Market), la capacité de production indonésienne de NPI devrait atteindre 285 kt (Ni contenu) et la production s’élever à 160 kt en 2017.

*** Les ferronickels contiennent en moyenne de 20 à 25 % de nickel alors que le NPI peut en contenir jusqu’à 15%, selon la qualité (un NPI de basse teneur en contient moins de 2% et un NPI de haute teneur entre 10 et 15%). La nomenclature douanière « code HS 72026000 » inclut, sans les distinguer, ferronickels et NPI.

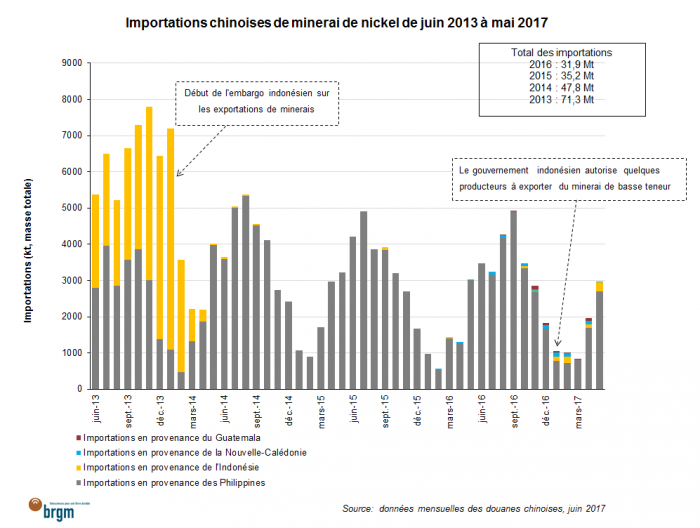

Des stocks de métal importants

Les stocks mondiaux de nickel restent considérables. Au 14 juillet 2017, les stocks cumulés de nickel métal au LME et au SHFE s’élevaient à 447 359 tonnes, dont 374 544 t stockées dans les entrepôts agréés par le LME et 72 815 t dans ceux de la bourse de Shanghai. Ces stocks « visibles » - sans compter les stocks privés, notamment en Chine - représentaient environ 11 semaines de consommation de nickel, contre 1 à 2 semaines pour le cuivre, par exemple. Depuis le lancement d’un contrat sur le nickel à la Bourse de Shanghai en mars 2015, on assiste à une réaffectation des stocks du métal vers les entrepôts du SHFE. A la mi-juillet 2017, 16 % des stocks déclarés étaient entreposés dans ces derniers. La Bourse de Shanghai vient d’agréer 3 nouveaux entrepôts, portant ainsi sa capacité de stockage de nickel raffiné à 166 000 t.

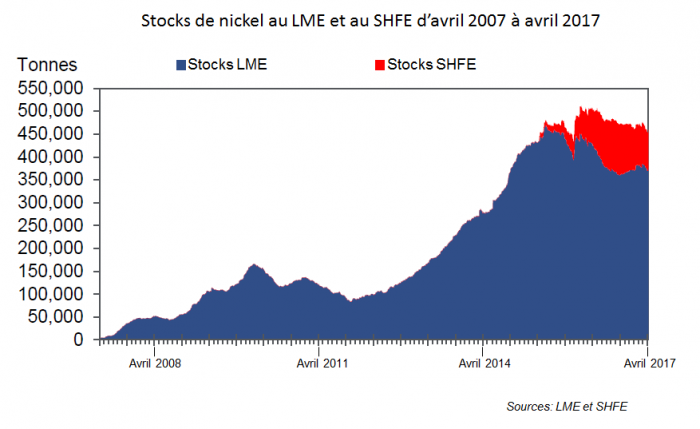

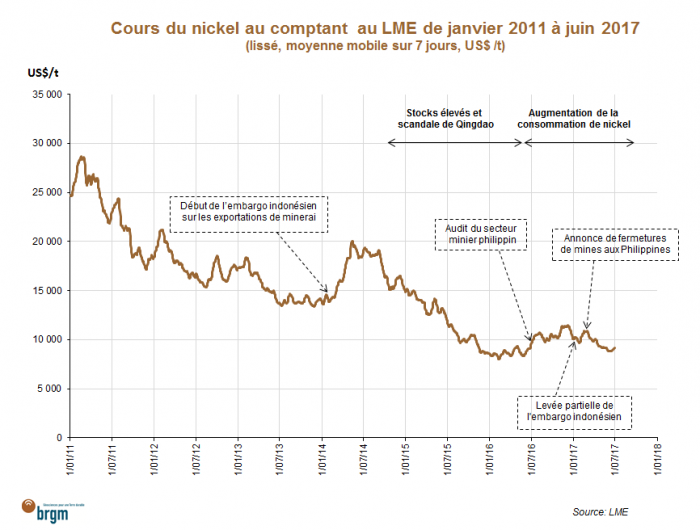

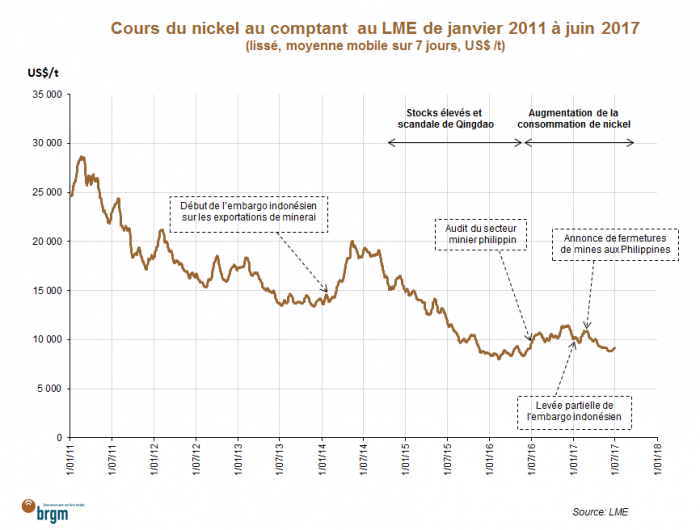

Les prix du métal restent faibles

La réalisation que l’embargo indonésien n’impacterait pas profondément l’approvisionnement en nickel ainsi que la montée des stocks, en raison notamment du scandale du port de Qingdao, ont entrainé une chute des prix à partir de septembre 2014. Les cours ont continué à se dégrader en 2015 et au premier semestre 2016 face à l’explosion des stocks au LME et au ralentissement de l’économie chinoise. Pour la première fois depuis mai 2009, la tonne de nickel cotée au LME est passée sous la barre des 8 000 dollars en février 2016 (7 710 US$/t, prix LME au comptant le 11 février 2016).

Le rebond de la consommation chinoise de nickel au second semestre 2016 ainsi que les incertitudes sur l’approvisionnement en minerai philippin alimentées par l’audit environnemental du secteur minier ont dopé les prix, avec un plus haut à 11 735 US$/tonne le 11 novembre 2016, après les résultats des élections présidentielles américaines.

Les prix du nickel ont oscillé entre 8 700 et 11 000 US$/t (prix au comptant au LME) au premier semestre 2017 avec une volatilité entretenue par la reprise des exportations de minerai indonésien en janvier 2017 et les incertitudes sur le minerai philippin. Du côté de la demande, des stocks d’inox importants ainsi qu’un ralentissement de la production chinoise d’inox (-5% par rapport à 2016 selon la SSCC) devraient déprimer la demande chinoise en nickel en 2017. Dans ces conditions, un marché déficitaire semble donc peu probable en 2017.

Maïté Le Gleuher, BRGM

Sources

Antaike, Metal Bulletin 5th International Nickel Conference, Avril 2017, Lisbonne, Portugal

Gouvernement de la Nouvelle-Calédonie https://gouv.nc/actualites/05-04-2016/nickel-trois-nouvelles-autorisations-dexportation

Gouvernement de la Nouvelle-Calédonie https://gouv.nc/sites/default/files/atoms/files/2016.12.27_cp_exportation_vers_la_chine.pdf

International Nickel Study Group (INSG) International Nickel Study Group (insg.org)

MetalMiner https://agmetalminer.com/

National Bureau of Statistics of China (NBS) http://data.stats.gov.cn/

Philippines Department of Environment and Natural Resources (DENR) https://denr.gov.ph

Philippines Mines and Geosciences Bureau http://mgb.gov.ph/

The London Metal Exchange (LME) https://www.lme.com/

The Shanghai Futures Exchange (SHFE) http://www.shfe.com.cn/en

Shanghai Metals Market (SMM) https://news.metal.com/

The International Stainless Steel Forum (ISSF) https://www.worldstainless.org/