Evolution des prix de divers métaux et substances minérales entre 2002 et juillet 2015

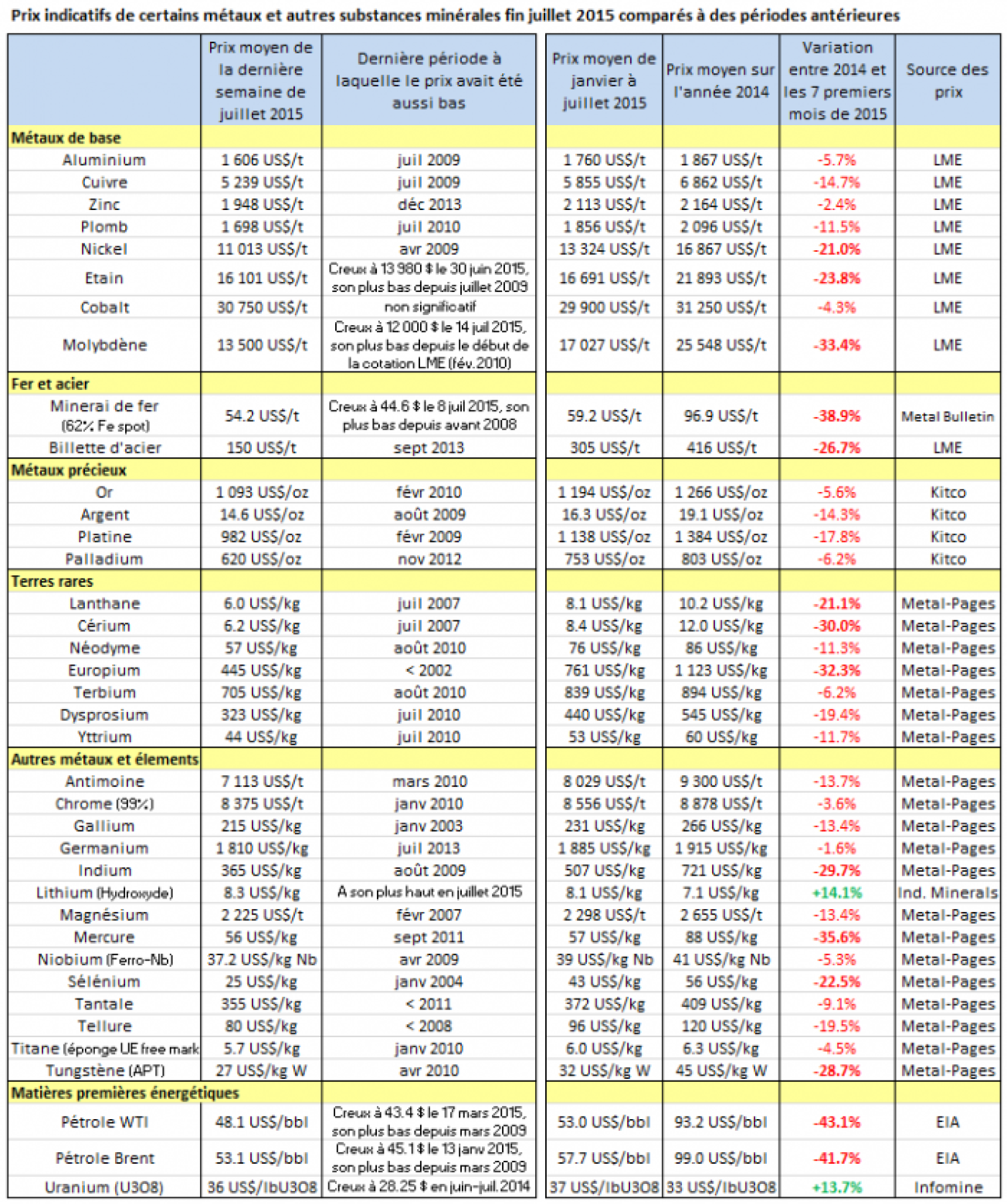

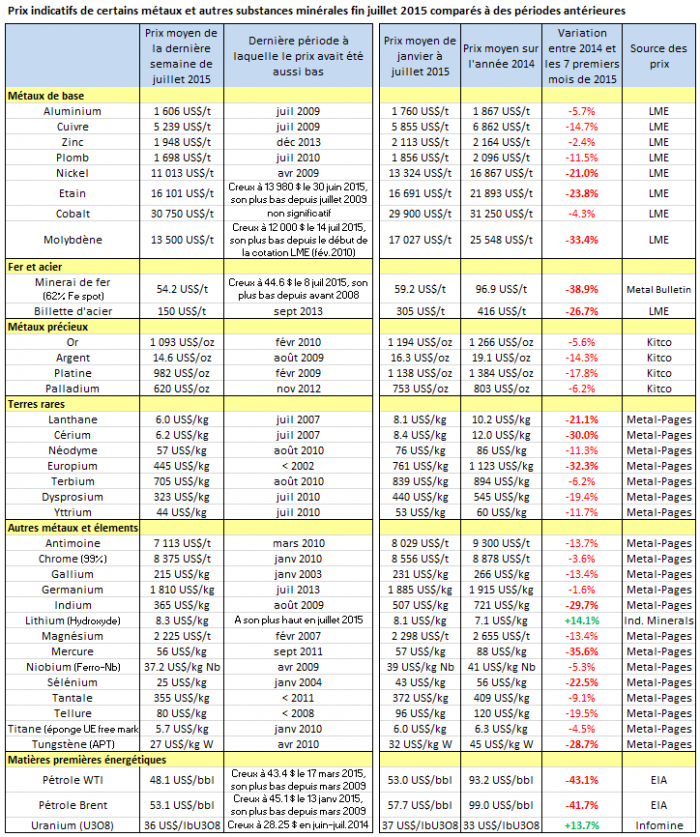

Parmi les métaux et composés passés en revue, seul le lithium (sous forme d'hydroxyde) et l'uranium ont des prix supérieurs à ceux de 2014, et le cobalt, le germanium et le zinc à des niveaux comparables à ceux de 2014.

La bonne tenue des prix de l'hydroxyde de lithium et du cobalt est vraisemblablement corrélée avec le marché des batteries Li-ion.

Le germanium et le palladium, dont les prix étaient restés fermes au premier trimestre 2015, ont amorcé un fléchissement. Le prix du palladium, qui était resté très ferme en 2014 et début 2015, a fini par décrocher à partir de mai pour redescendre à son niveau de 2012. Le prix du germanium, bien qu'ayant perdu 5% depuis le début de l'année, reste encore très élevé.

Pour tous les autres métaux, que ce soient les métaux de base, les métaux rares ou même les terres rares, les prix de fin juillet 2015 sont les plus bas depuis plusieurs années.

Ainsi, exprimés en US$, les prix du cuivre, de l'aluminium, du nickel, du platine, de l'argent, de l'antimoine, du tantale, de l'indium, sont, fin juillet 2015, à leur plus bas niveau depuis mi-2009 et se rapprochent des minima atteints début 2009 au plus fort des impacts de la crise financière globale. Le prix du plomb est à son plus bas depuis mi-2010, et le prix de l'étain, qui a très légèrement rebondi en juillet, était à fin juin 2015 à son plus bas niveau depuis mi 2009.

Le prix du zinc baisse aussi mais dans une moindre mesure (au plus bas depuis décembre 2013).

Le prix du minerai de fer est à son plus bas depuis avant 2008, et les prix des aciers sont en baisse significative.

Le prix de l'or, qui avait résisté à la chute généralisée des prix des métaux en 2009, est retombé fin juillet 2015 à son plus bas niveau depuis février 2010.

Les prix de certains métaux sont même passés en dessous de leur plancher de 2009 : c'est le cas du molybdène, du gallium et du sélénium, du tellure, au plus bas depuis 2003. Ainsi le prix du sélénium a même été divisé par deux au cours des 4 derniers mois (passé de 47,4 US$/kg fin mars à 23,7 US$/kg début août 2015). Et le prix du gallium est descendu début août 2015 sous son plus bas niveau enregistré depuis début 2001.

Quant aux Terres Rares, leurs prix continuent leur chute depuis leur pic de 2011. Ils sont retombés à leurs niveaux de 2010, voire en deçà : le prix de l'europium est descendu sous son plus bas enregistré depuis 2002. A 445 US$/kg fin juillet, le prix de l'europium a été divisé par plus de 15 depuis son pic de juillet 2011 (6 760 US$/kg).

Le prix de l'uranium, qui avait fortement baissé jusqu'à mi-2014 depuis son pic de janvier 2011, fait un peu de résistance et est un peu remonté par rapport à 2014.

Ces prix médiocres accompagnent une baisse des prix du pétrole. La corrélation est particulièrement flagrante pour le cuivre, dont le prix a connu un petit rebond temporaire en avril 2015 exactement calqué sur le rebond du prix du pétrole, et a re-baissé ensuite avec le prix du pétrole, lequel est en train de redescendre à son faible niveau de janvier 2015, qui avait été le plus bas depuis mars 2009.

On constate cependant, lorsqu'on compare la baisse relative de ces substances entre l'année 2014 et les 7 premiers mois de l'année 2015, qu'aucun métal n'a baissé autant que le pétrole (-41,7% à - 43,1%).

Ces prix médiocres ont aussi été accompagnés par une baisse de l'Euro vis-à-vis du dollar, particulièrement marquée entre novembre 2014 et mars 2015, et convertis en Euros, les baisses sont moindres. Toutefois, contrairement à ce qui avait été remarqué en avril où certains prix baissaient en dollars mais pouvaient monter en Euros, les baisses des prix des métaux sont désormais telles qu'elles se traduisent aussi dans les prix convertis en Euros.

On remarquera cependant que, à quelques exceptions près (molybdène, gallium, europium), les prix de tous les métaux restent nettement au-dessus de leurs niveaux de 2002-2003.

Chaque métal a ses propres fondamentaux et mériterait une analyse propre, ce qui dépasse le cadre de la présente note. Il y a néanmoins un clair mouvement d'ensemble, un effet d'accompagnement de la baisse du prix du pétrole.

Il convient toutefois de noter que ces prix faibles des métaux ne traduisent pas un tarissement de la demande. Ils traduisent parfois des fléchissements de la demande, ou plus souvent une augmentation de la demande moins forte qu'anticipée. Ils traduisent surtout un déséquilibre offre-demande dont une des causes a pu être une augmentation de la production, au-delà de l'accroissement de la demande. Ainsi, la production mondiale d'aluminium a atteint un record de 53 Mt en 2014 alors qu'elle n'était que de 42 Mt en 2009, celle de cuivre raffiné a atteint 22,5 Mt en 2014, vs 18.2 Mt en 2009.

Dans certains cas, la production reste ferme : les opérateurs d'une part bénéficient de prix de l'énergie (pétrole) meilleur marché, et ceux dont le gisement le permet peuvent essayer de compenser la faiblesse des prix par un accroissement du volume produit. Mais dans d'autres cas, les prix médiocres rendent des opérations déficitaires et en conduisent certaines à la fermeture. D'autres opérations réduiront leur production en remontant les teneurs de coupures d'exploitation. Par ailleurs ces prix médiocres n'encouragent pas les investissements en exploration, en recherche de nouveaux gisements susceptibles de prendre la relève des gisements déjà bien cernés.

Dans le cas des Terres Rares, les prix ne permettent plus des exploitations minières rentables dans le monde occidental (graves difficultés financières des quelques opérateurs). Mais, alors qu'une opération minière en Occident se doit d'être rentable en tant que telle, la Chine, qui produit la très grande majorité des Terres Rares du Monde, privilégie les filières et peut accepter qu'une opération minière soit déficitaire en tant que telle si elle permet d'alimenter une filière industrielle profitable ou stratégique, comme, pour les Terres Rares, la filière des aimants permanents.

Côté demande, la reprise de certaines industries, comme l'amorce actuelle d'une reprise de l'industrie automobile en Europe, par exemple, qui profite des prix faibles des matières premières, conduira, si elle se confirme, à un raffermissement de certaines demandes. Par ailleurs, le taux d'urbanisation en Chine reste bien inférieur à celui des pays occidentaux, et les besoins de construction de logement et d'infrastructures, qui restent les plus gros consommateurs de matières premières minérales, perdureront encore longtemps, même si c'est à des taux de croissance moindres que ceux des dix dernières années, et même si on doit s'attendre à des fluctuations conjoncturelles. Et les besoins d'urbanisation et d'infrastructures ne se limiteront pas à la Chine.

Ainsi tôt ou tard, mais avec une échéance délicate à prédire, les équilibres offre-demande des métaux s'inverseront et des prix repartiront à la hausse.

Jean-François Labbé, BRGM

Sources

- Le London Metal Exchange (https://www.lme.com)

- Kitco (https://www.kitco.com)

- Metal-Pages (https://www.argusmedia.com/en/metals)

- Metal Bulletin (https://www.metalbulletin.com)

- Industrial Minerals (https://www.indmin.com)

- Mining Journal (https://www.mining-journal.com)

- La Banque Mondiale (https://www.worldbank.org)

- L'Energy Information Administration des Etats-Unis (https://www.eia.gov),

- etc.