Un peu de géologie sur les platinoïdes

Un groupe composé de 6 métaux

Le chapitre ci-dessous est largement repris du panorama du marché 2012 des platinoïdes publié sur Minéralinfo en 2014 (http://infoterre.brgm.fr/rapports/RP-63169-FR.pdf).

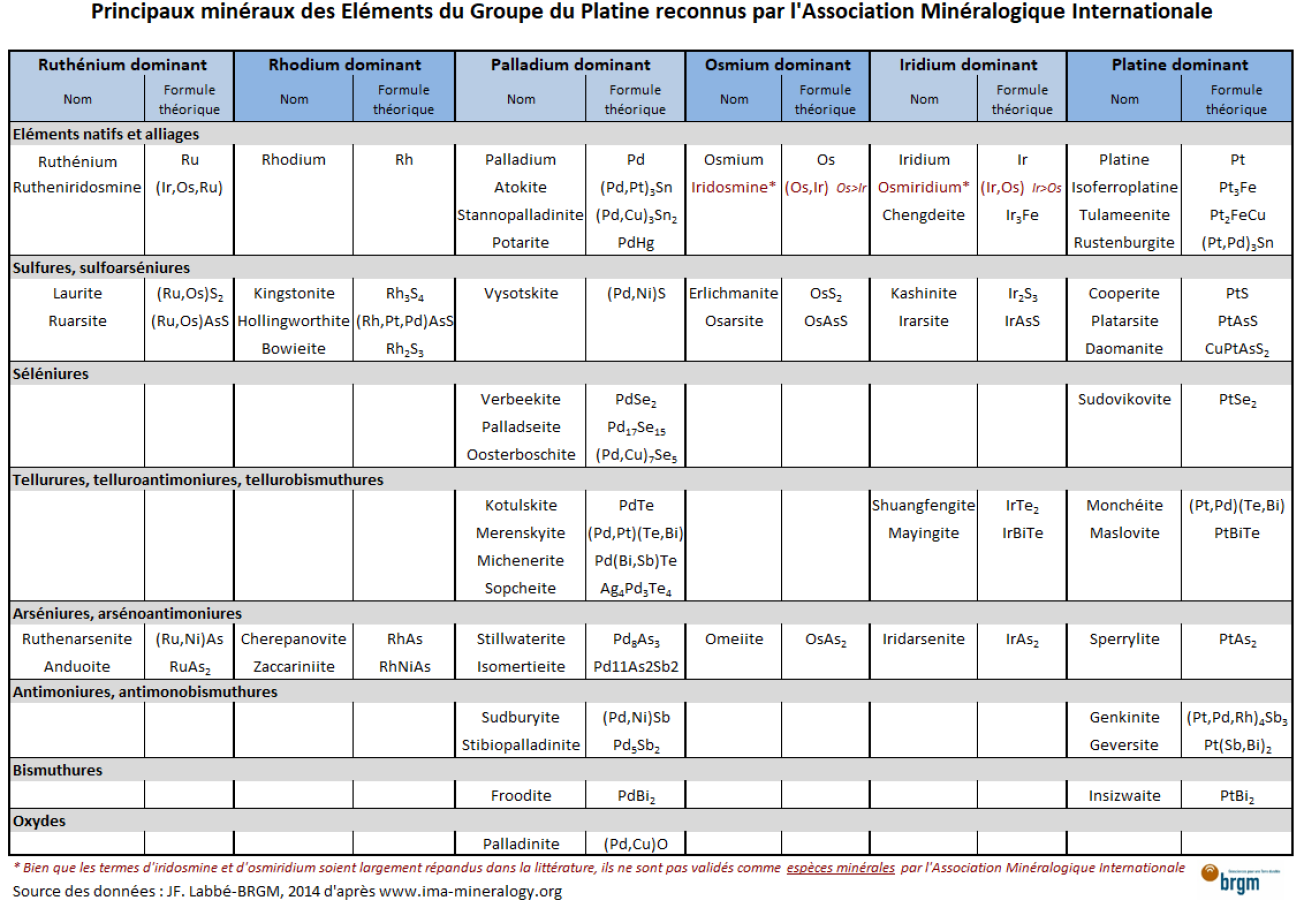

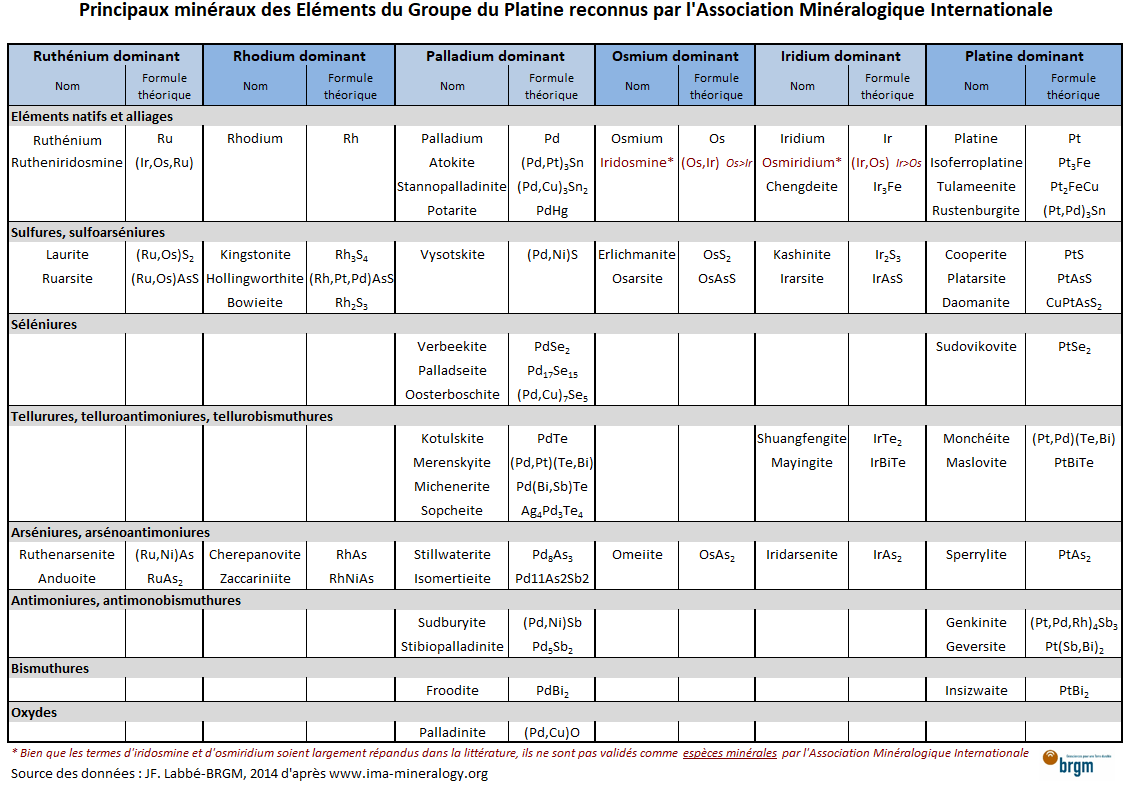

Les Éléments du Groupe du Platine (EGP1) comprennent 6 métaux parmi les plus rares présents dans la croûte terrestre : platine (symbole chimique : Pt), palladium (Pd), rhodium (Rh), ruthénium (Ru), iridium (Ir) et osmium (Os)*. Dans la nature, ces éléments sont presque toujours associés entre eux, mais en proportions relatives variables. Si l’Association Minéralogique Internationale reconnaît 130 espèces minérales contenant des platinoïdes, seuls les éléments natifs et alliages et quelques sulfures, arséniures, antimoniures et tellurures sont économiquement significatifs.

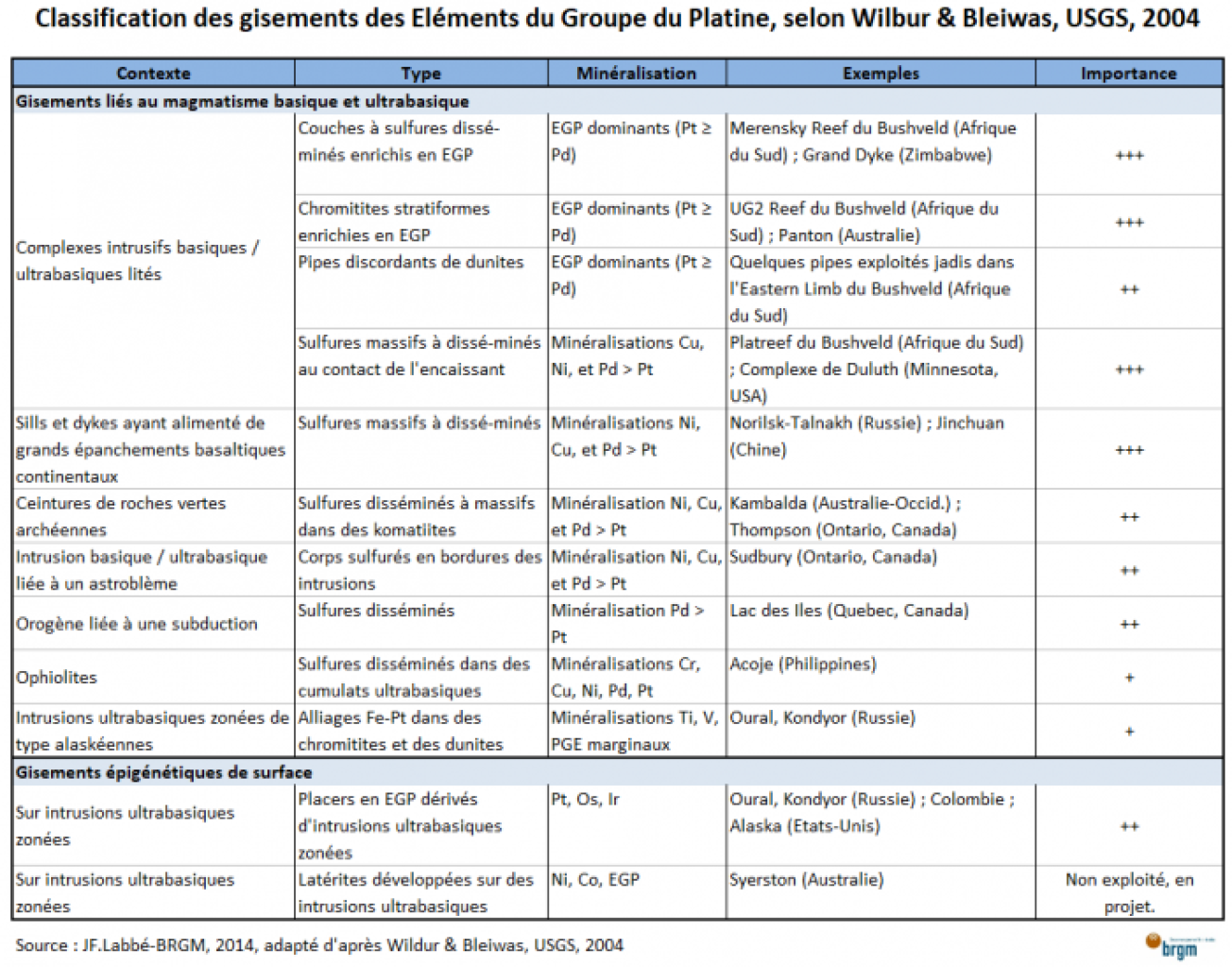

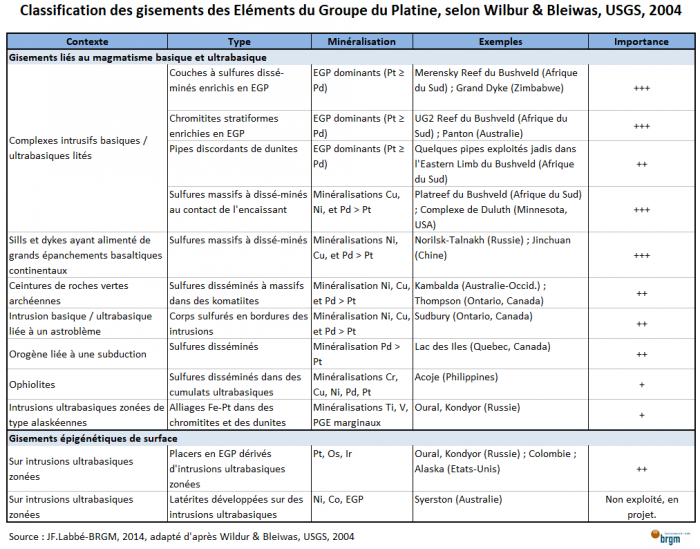

Les gisements de platinoïdes sont toujours liés à des roches magmatiques basiques ou ultrabasiques (roches sous-saturées en SiO2)2 d’origine mantellique, et aux placers3 qui résultent de leur érosion et du dépôt sédimentaire des minéraux à platinoïdes. Mais si les types de gisements sont bien identifiés, leur classification et leur regroupement en familles varient selon les auteurs.

En simplifiant, il existe trois grands types de complexes magmatiques basiques et ultrabasiques à sulfures de nickel et/ou platinoïdes :

- Complexes intrusifs ultrabasiques stratifiés : ils sont liés à des rifts et des points chauds continentaux ou exceptionnellement à un impact météoritique comme à Sudbury (Canada). Leurs âges s’étendent de l’Archéen au Protérozoïque moyen (4 000-1 000 Ma)

- Exemples : Grand Dyke (Zimbabwe), Bushveld (Afrique du Sud), Sudbury (Canada) ;

- Basaltes continentaux : ils prennent place dans des contextes similaires et la minéralisation est généralement associée aux cheminées d’alimentation

- Exemples : Norilsk/Talnakh (Russie), Jinchuan (Chine) ;

- Komatiites : roches magmatiques basiques le plus souvent d’âge archéen dont l’emprise peut s’étendre sur plusieurs dizaines de kilomètres carrés. De nombreux gisements de nickel sulfurés y prennent place mais les minéralisations en platinoïdes associées sont relativement mineures

- Exemples : Ceinture de Kambalda (Australie), Raglan et Thompson (Canada).

Tous ces types de gisements sont plus ou moins polymétalliques avec du nickel, du cuivre, de l’or et des platinoïdes. Ces deux derniers sont la plupart du temps récupérés en sous-produits des deux premiers. Si l’on classe les gisements par typologie économique selon les métaux dominants, on peut distinguer :

- Les gisements à platinoïdes dominants et avec peu de sulfures, où Pt>Pd comme dans le Bushveld, le Grand Dyke ou encore Stillwater (États-Unis) avec un peu de nickel et de cuivre en sous-produits ;

- Les gisements à sulfures dominants à Ni-Cu avec platinoïdes en sous-produits où Pd>Pt comme à Norilsk/Talnakh, Sudbury ou encore Jinchuan.

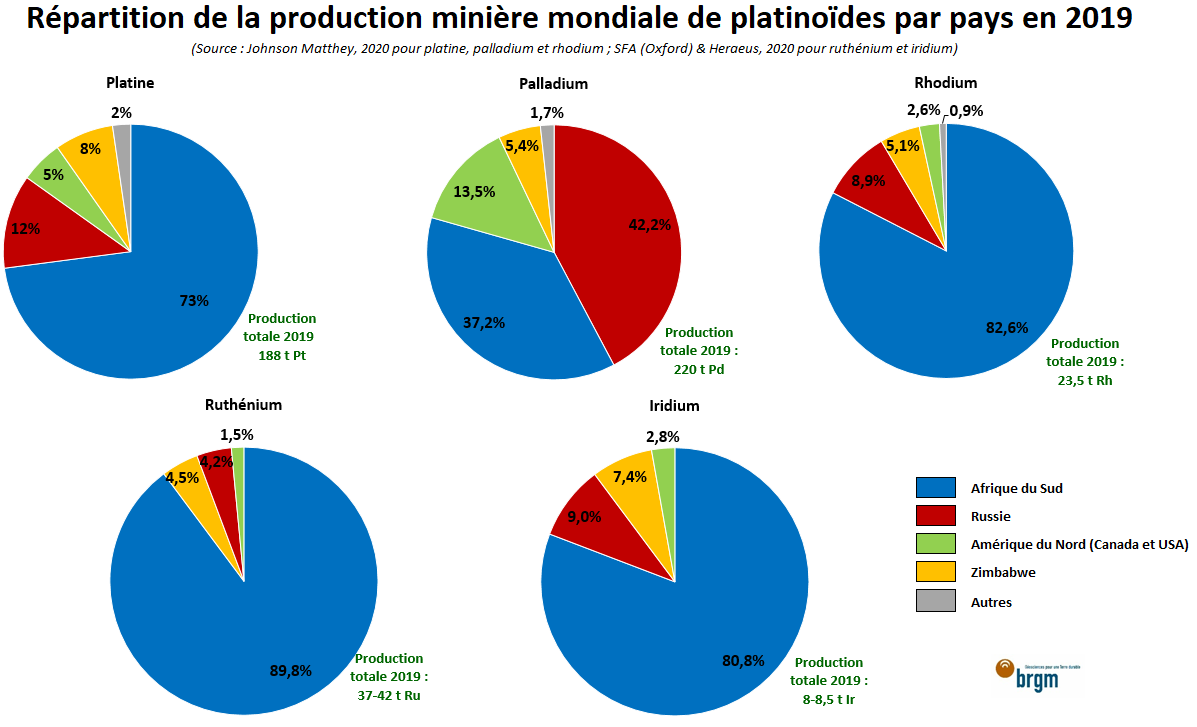

L’Afrique du Sud domine toujours la production mondiale de platinoïdes

La production mondiale primaire de platinoïdes a été de l’ordre de 480 t en 2019 dont 220 t de palladium, 188 t de platine et 23,5 t de rhodium (d’après Johnson Matthey, 2020). Les productions globales de ruthénium et d’iridium ne sont pas publiées, mais au vu des consommations de ces métaux, et en faisant l’hypothèse que ces marchés soient à peu près à l’équilibre (demande égale à l’offre, avec peu de stockage ou stockage constant), la production annuelle de ruthénium est estimée à 37-42 t et celle d’iridium à 8-8,5 t (d’après SFA (Oxford), 2020).

L’Afrique du Sud domine très largement la production des EGP puisqu’elle a produit, en 2019, 73 % du platine mondial, 81 % de l’iridium, 83 % du rhodium et jusqu’à 90 % du ruthénium. En revanche, la Russie est le premier producteur mondial de palladium, avec 42 % de la production globale devant l’Afrique du Sud (37 %). Il existe peu de pays producteurs de platinoïdes, l’Afrique du Sud, la Russie, les Etats-Unis, le Canada et le Zimbabwe représentant quasiment 99 % du total produit. La production de quelques autres pays dont la Colombie, le Botswana, la Finlande, la Pologne ou encore l’Australie reste anecdotique.

Les gisements riches en platine du Bushveld, en Afrique du Sud, et dans une moindre mesure, ceux situés dans le Grand Dyke au Zimbabwe, n’ont pas d’équivalents connus ailleurs dans le monde. Etant donné le degré de connaissance de la géologie mondiale, il est très peu probable que d’autres gisements de tailles comparables soient découverts en surface. L’Afrique du Sud devrait encore pour longtemps, continuer à dominer très largement la production minière de platinoïdes.

Le Bushveld, le plus gros gisement mondial de platinoïdes

Généralités

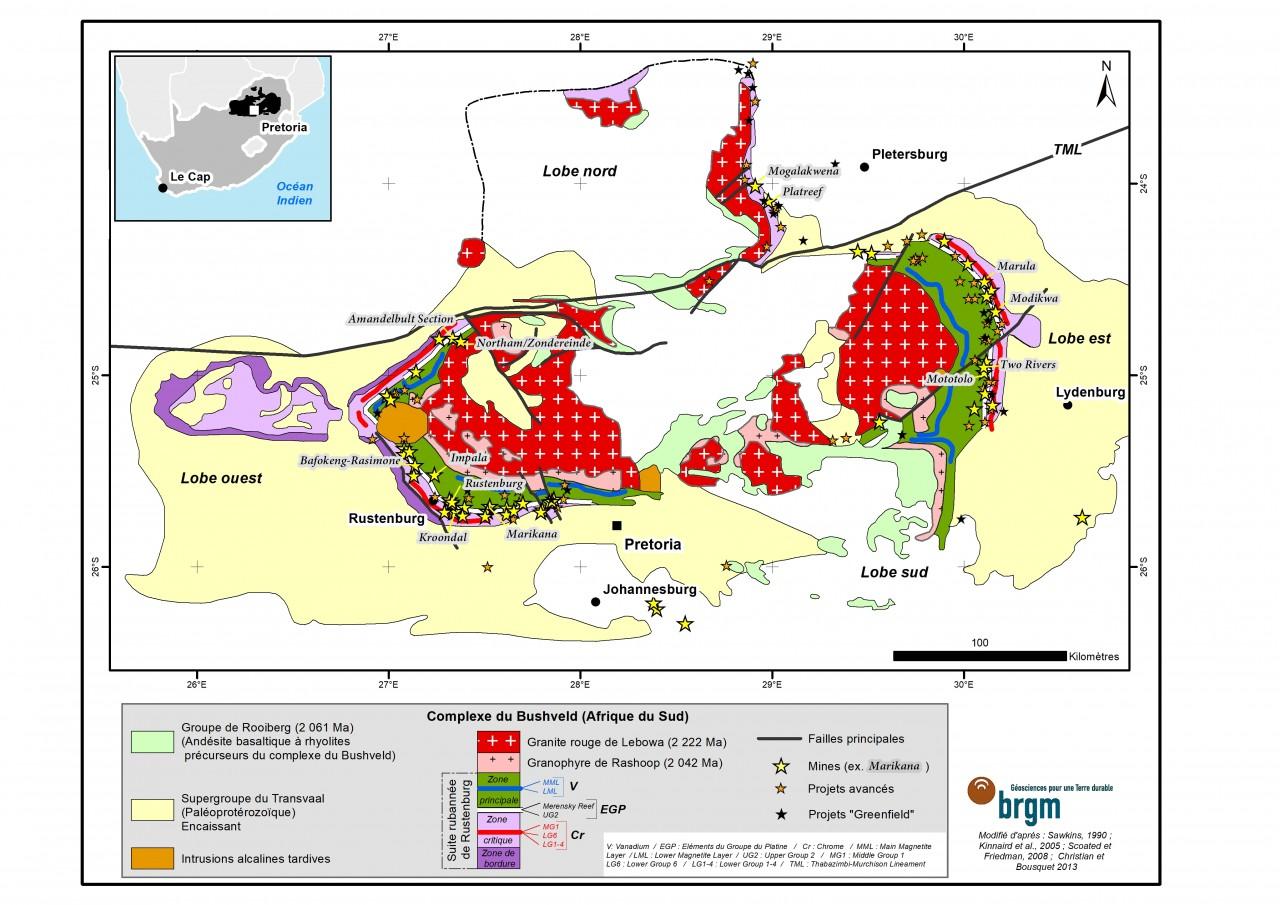

Géant mondial, le complexe du Bushveld a été daté du Néoarchéen (2 554-2 559 Ma). Il s’étend sur une zone de 450x160 km et demeure exploité sur plus de 20 sites, chacun pouvant comporter plusieurs mines. C’est de loin le plus gros gisement mondial puisqu’il contiendrait entre 70 et 95 % des réserves mondiales de platine, 80 % des réserves de chrome et 40 à 50 % des réserves de vanadium.

Le complexe du Bushveld comprend une suite basique/ultrabasique litée appelée suite de Rustenburg, épaisse de 7 à 8 km, qui affleure dans trois zones distinctes : flancs (ou lobes) ouest (« Western Limb »), est (« Eastern Limb ») et nord (« Northern Limb »). Cette suite est surmontée par des granitoïdes et des roches volcaniques du groupe du Rooiberg.

La suite litée de Rustenburg est elle-même divisée en cinq ensembles superposés avec, en partant du plus profond :

- « Zone marginale » composée de norites4 hétérogènes, de 0 à 80 m de puissance ;

- « Zone inférieure » composée de dunites5, norites et pyroxénites6, de 800 à 1 700 m de puissance (N.B. : ces deux zones sont regroupées sous la dénomination « zone de bordure » sur la carte ci-dessous);

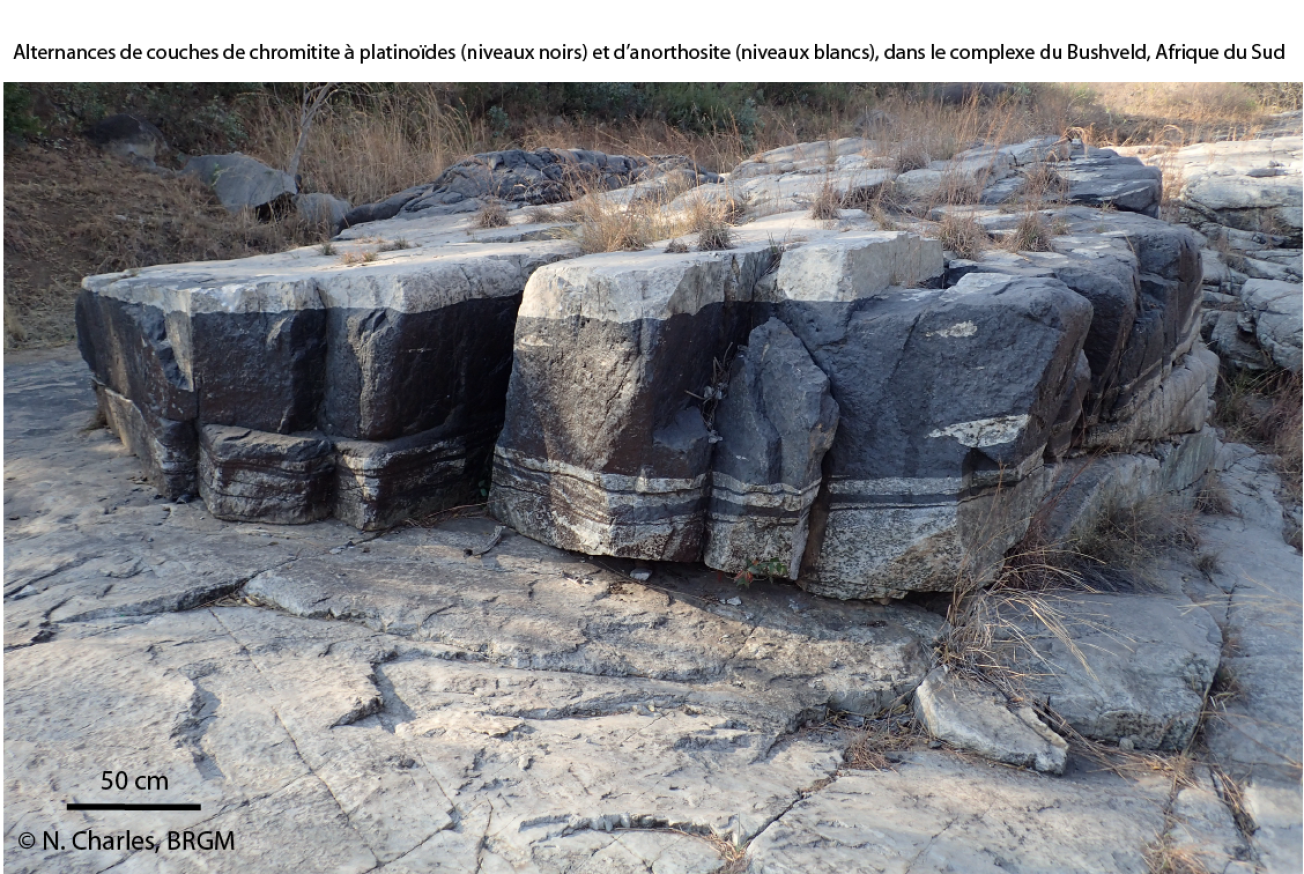

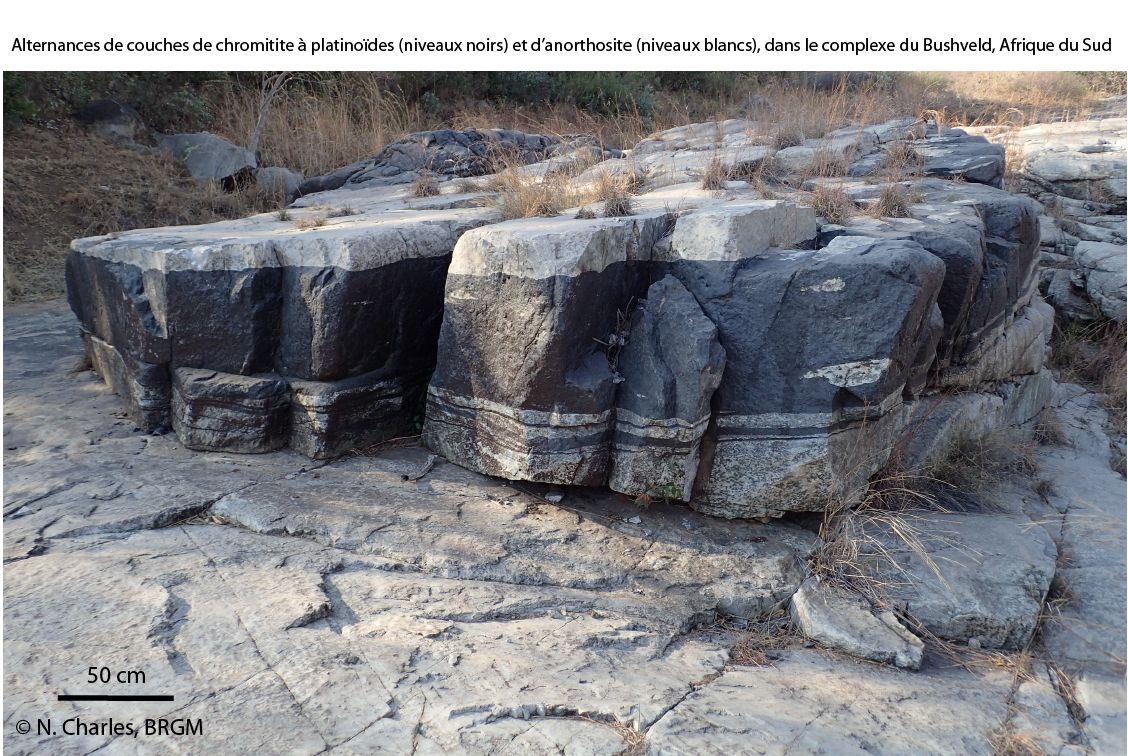

- « Zone critique » composée de norites, anorthosites7 et pyroxénites, contenant les minéralisations à chrome (sous la forme de chromitite8) et à platinoïdes, d’environ 1 400 m de puissance ;

- « Zone principale » composée de gabbros9, norites, anorthosites, avec des couches de titanomagnétite10, d’environ 2 800 m de puissance ;

- « Zone supérieure » composée de gabbros, anorthosites, diorites11 avec des couches de magnétite contenant du vanadium, d’environ 2 100 m de puissance.

Les minéralisations à EGP se situent essentiellement dans trois niveaux platinifères : le « Merensky Reef », le « UG2 Reef » et le « Platreef ».

Une copie de la carte ci-dessous de meilleure résolution peut-être téléchargée en cliquant ici.

Les trois niveaux minéralisés ou Reefs

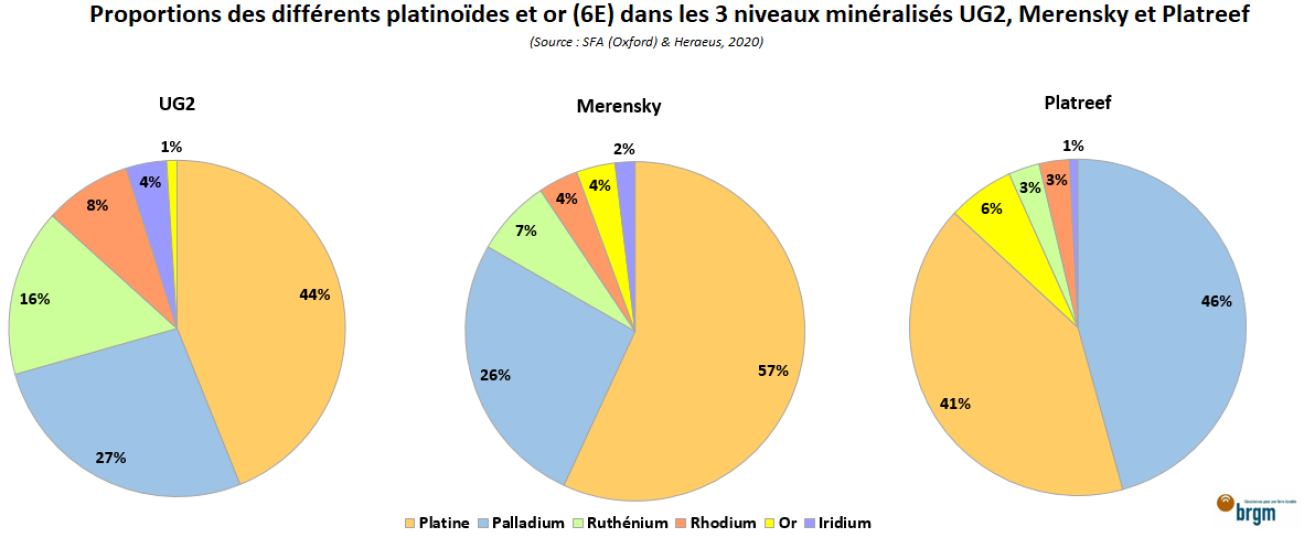

Le Merensky Reef est constitué de pyroxénites feldspathiques d’une épaisseur de 80 cm en moyenne, mais irrégulière, variant de quelques centimètres à près de 10 m. Il est bordé de part et d’autre de fines couches de chromitites, et se situe dans des norites. Ce Reef s’étend sur plusieurs centaines de kilomètres sur les lobes ouest et est, plongeant de 10° vers le centre du complexe du Bushveld. Les sondages ont recoupé ce niveau à plus de 1 900 m de profondeur. Le Merensky Reef contient très peu de sulfures et ses teneurs en EGP sont généralement comprises entre 5 et 7 g/t (gramme par tonne) avec Pt>Pd.

L’UG2 Reef est l’une des couches de chromitite submassive qui contient des sulfures et une teneur en platinoïdes comprise entre 4 et 8 g/t avec Pt>Pd. La puissance de cette couche varie de 0,45 à 1,25 m.

Le Platreef est un niveau de pyroxénites à la base du complexe dans le lobe nord, relativement puissant (300 m) et nettement plus riche en métaux de base (nickel, cuivre) que les autres Reefs. Il contient des platinoïdes sur une trentaine de mètres d’épaisseur sous formes de sulfures, tellurures et arséniures, avec une teneur de 1 à 4 g/t et Pt<Pd, contrairement aux deux autres niveaux.

En dehors de ces trois horizons exploités, des minéralisations à EGP se retrouvent également dans des cheminées (pipes) de dunites avec des teneurs localement très importantes (jusqu’à 30 g/t) mais ces minéralisations semblent aujourd’hui épuisées.

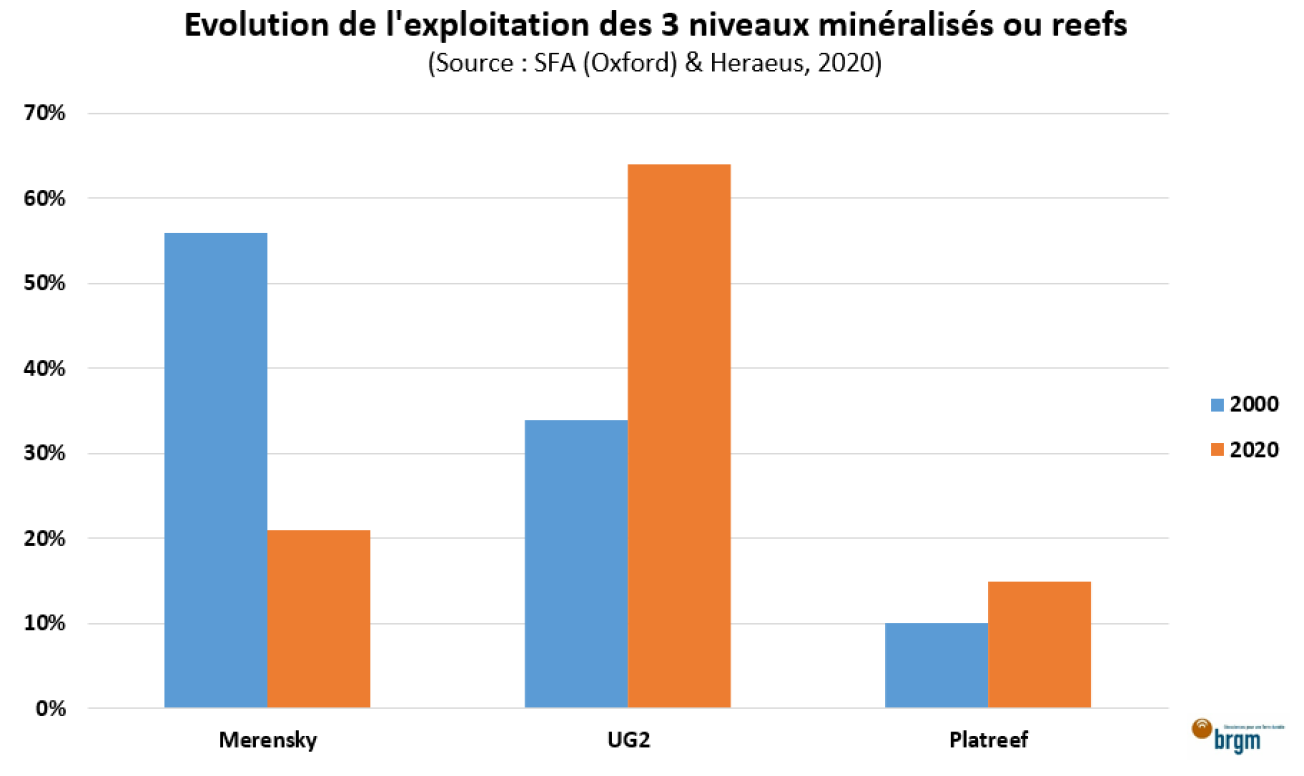

Si les ressources et les réserves physiques en platinoïdes du complexe du Bushveld sont encore considérables et toujours sous-évaluées, les niveaux Merensky et UG2 ont été déjà largement exploités proche de la surface puisque les premières exploitations ont respectivement débuté en 1928 et 1983. Depuis les années 2000, les producteurs sud-africains ont commencé à s’intéresser de plus près au niveau UG2, délaissant en partie le Merensky Reef en raison de coûts d’exploitation toujours plus élevés. En cause ? La baisse progressive des teneurs en EGP et le plongement des couches de 10° vers le centre du complexe, obligeant les opérateurs miniers à creuser des puits toujours plus profonds. SFA (Oxord) rapporte qu’en 2000, la production sud-africaine d’EGP provenait à 56 % du Merensky Reef, 34 % de l’UG2 Reef et 10 % du Platreef contre respectivement 21 %, 64 % et 15 % en 2020.

Néanmoins, ces deux niveaux n’affichent pas exactement la même répartition en EGP. Si le Merensky Reef contient plus de platine que l’UG2, il contient bien moins de sous-produits comme le ruthénium, le rhodium et l’iridium, ce qui a fortement modifié la production de ces 3 métaux au cours de la dernière décennie. Le Platreef contient quant à lui plus de palladium que de platine, et comparativement plus d’or mais moins de sous-produits (Ru, Rh et Ir) que les niveaux UG2 et Merensky. Ainsi, avec des distributions géologiques en EGP différentes selon les niveaux exploités, les marchés doivent s’adapter à différentes situations. D’autres facteurs pèsent considérablement sur le choix des niveaux minéralisés à exploiter, comme la variation des prix des différents platinoïdes. Les prix vont en effet directement influencer les coûts d’exploitation et les bénéfices, et paradoxalement relancer l’exploration de zones plus pauvres en platine, mais possédant des teneurs en sous-produits plus intéressantes, notamment en rhodium ou en palladium.

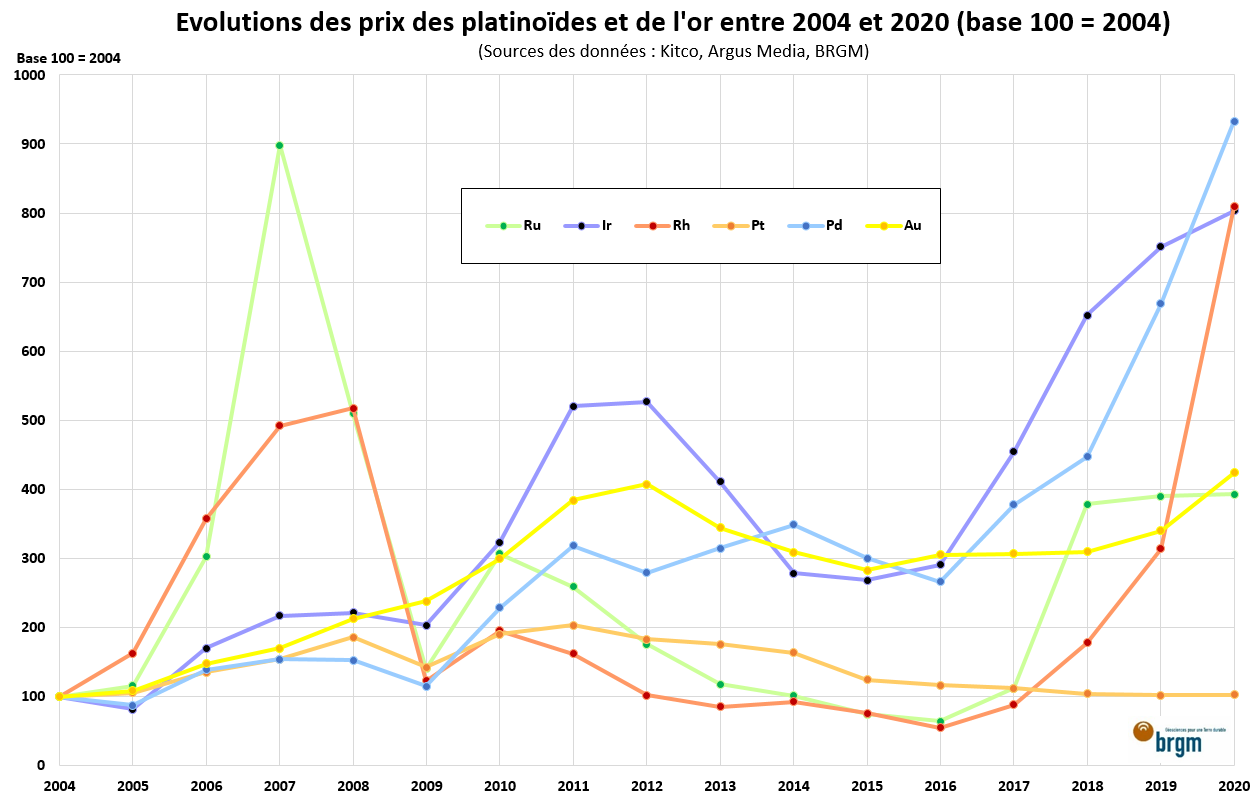

La hausse des prix des sous-produits change la donne

Si jusqu’en 2016, les prix des platinoïdes étaient relativement stables, à quelques exceptions près (Ru en 2007, Ir en 2011 et 2012 ou encore Rh entre 2006 et 2009), ils ont considérablement varié depuis. Hormis le prix du platine qui semble ne jamais vouloir remonter depuis 2011, les autres EGP affichent des cours en forte hausse. Depuis 2016, les prix du Rh, Ru, Pd et Ir ont respectivement été multipliés par 15, 6, 4 et 3, alors que, le prix du platine a chuté de 12 % sur la même période.

En conséquence, les mines sud-africaines, qui exploitaient principalement le platine, commencent à se tourner vers ces sous-produits dont l’exploitation s’avère très lucrative. La dynamique actuelle des prix bouleverse l’exploitation, incitant les producteurs à développer des projets dans des zones moins riches en platine, mais avec de meilleures teneurs en Pd, Rh, Ru et Ir (UG2 et Platreef au détriment du Merensky Reef). Plus généralement, la variabilité des prix rebat les cartes et ajoute de la complexité au marché. En effet, elle peut tour à tour compenser des coûts d’exploitation plus élevés (profondeur d’exploitation, teneurs plus faibles, main d’œuvre onéreuse, etc.) ou au contraire peser sur l’exploitation (teneur plus élevée en Pt dont les prix sont bas). En outre, le niveau UG2 étant dépourvu de métaux de base comme le cuivre ou le nickel (contrairement aux deux autres niveaux), les producteurs dépendent quasiment uniquement des prix des EGP et sont donc amenés à adopter une stratégie de fermeture/ouverture très élastique. En 2009, les faibles prix des EGP ont obligé les exploitants de l’UG2 à fermer temporairement leurs mines. A contrario, la récente hausse de prix des sous-produits comme le rhodium a de nouveau rendu ces mines très lucratives, ce qui est moins le cas des compagnies qui exploitent le Merensky Reef. L’exploitation du Platreef est elle aussi devenue très rentable en raison de teneurs plus élevées en palladium et en or, ainsi que de coûts d’exploitation historiquement bas. En effet, le Platreef est le seul niveau encore exploitable à ciel ouvert et son exploitation est largement plus mécanisée que celle des deux autres niveaux minéralisés en raison de son épaisseur importante.

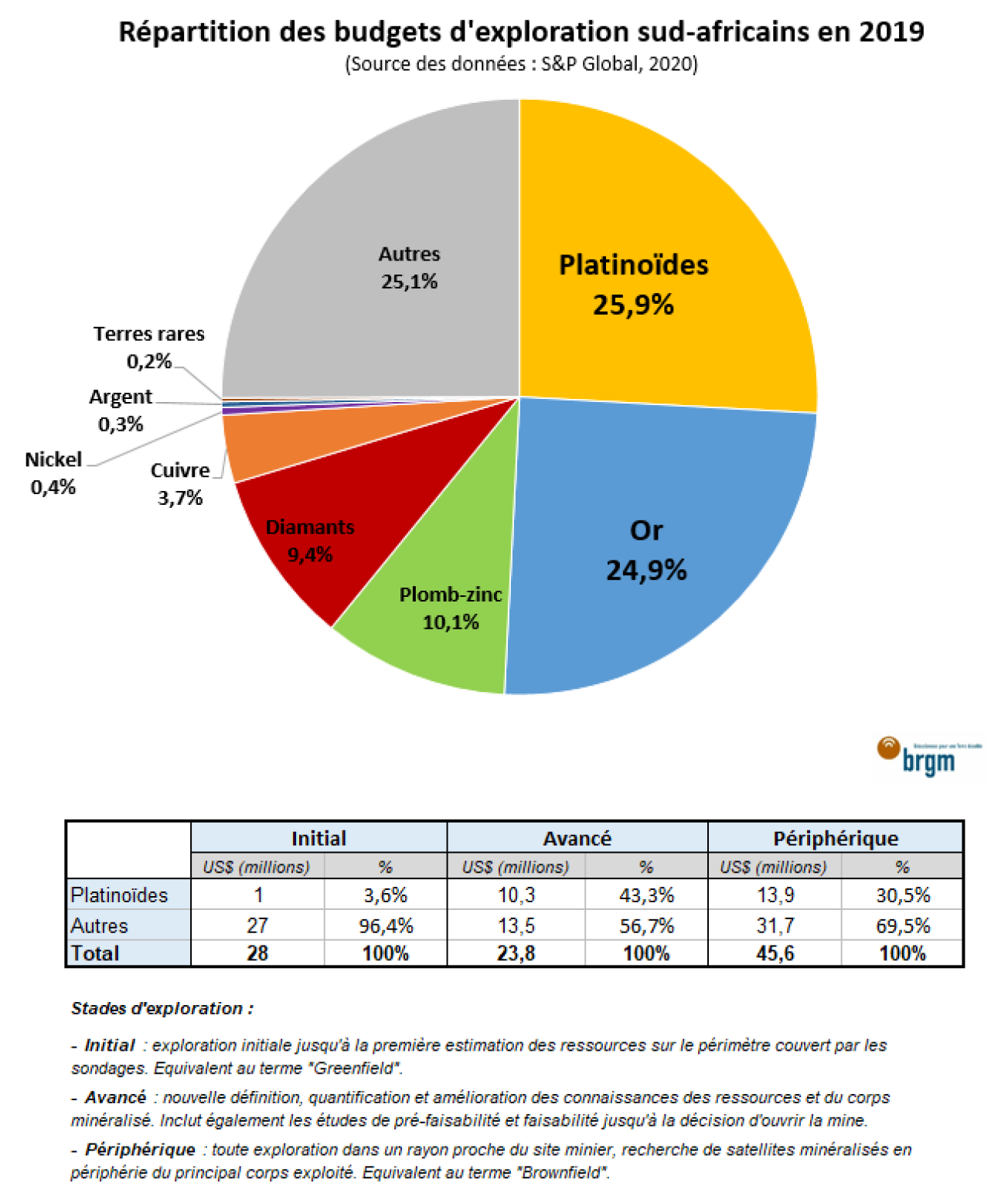

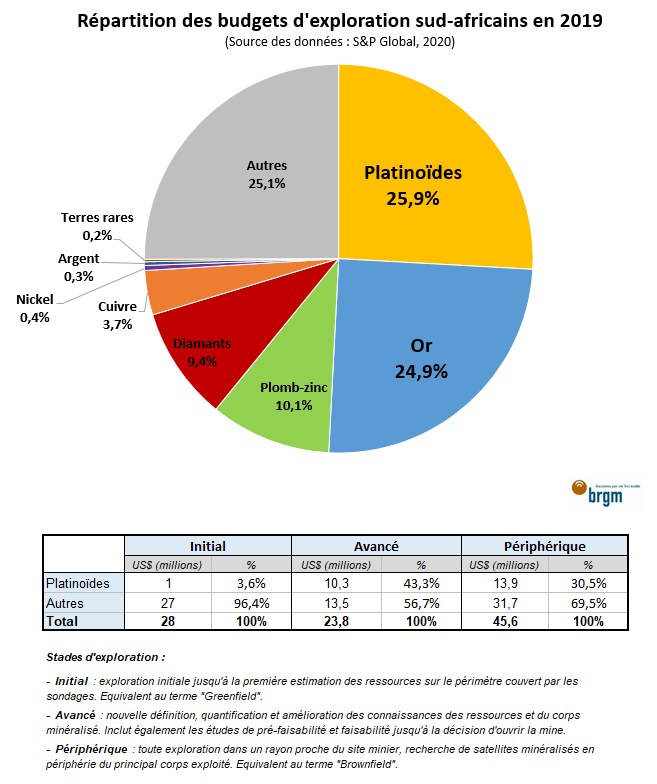

Un quart des budgets d’exploration sud-africains dédié aux platinoïdes

Selon S&P Global, les budgets d’exploration sud-africains ont atteint un total de 97,1 millions US$ en 2019 dont 26 % ont été alloués à la recherche de platinoïdes, juste devant l’or (25 %). Néanmoins, il existe une certaine disparité au sein de l’enveloppe pour la recherche d’EGP puisque les budgets d’exploration se concentrent très majoritairement sur les projets avancés et périphériques (voir définitions dans la figure ci-dessous). Les investissements réalisés sur les platinoïdes dans les stades initiaux (« Greenfield ») ne représentent que 3,6 % du total, ce qui demeure très faible. Les compagnies privilégient des cibles connues ou des projets ayant atteint un stade de développement avancé. Cette tendance, si elle se poursuit, pourrait conduire à un manque de renouvellement des ressources et des projets, et donc à un potentiel déficit de production d’ici 15-20 ans. En outre, les prix bas du platine n’incitent guère les compagnies à investir dans des projets d’exploration initiale, puisque très peu d’entre eux conduiront à l’ouverture d’une mine. C’est donc un manque à gagner important dans un contexte de prix bas.

Les réserves physiques ou ressources géologiques de platinoïdes actuelles suffiront à satisfaire une demande, même croissante, à moyen terme (20-50 ans). Néanmoins, de nouvelles découvertes sont nécessaires pour répondre à une demande croissante à plus long terme (au-delà de 50 ans). Cela s’anticipe dès maintenant, compte tenu des délais d’ouverture d’une mine (10-15 ans minimum).

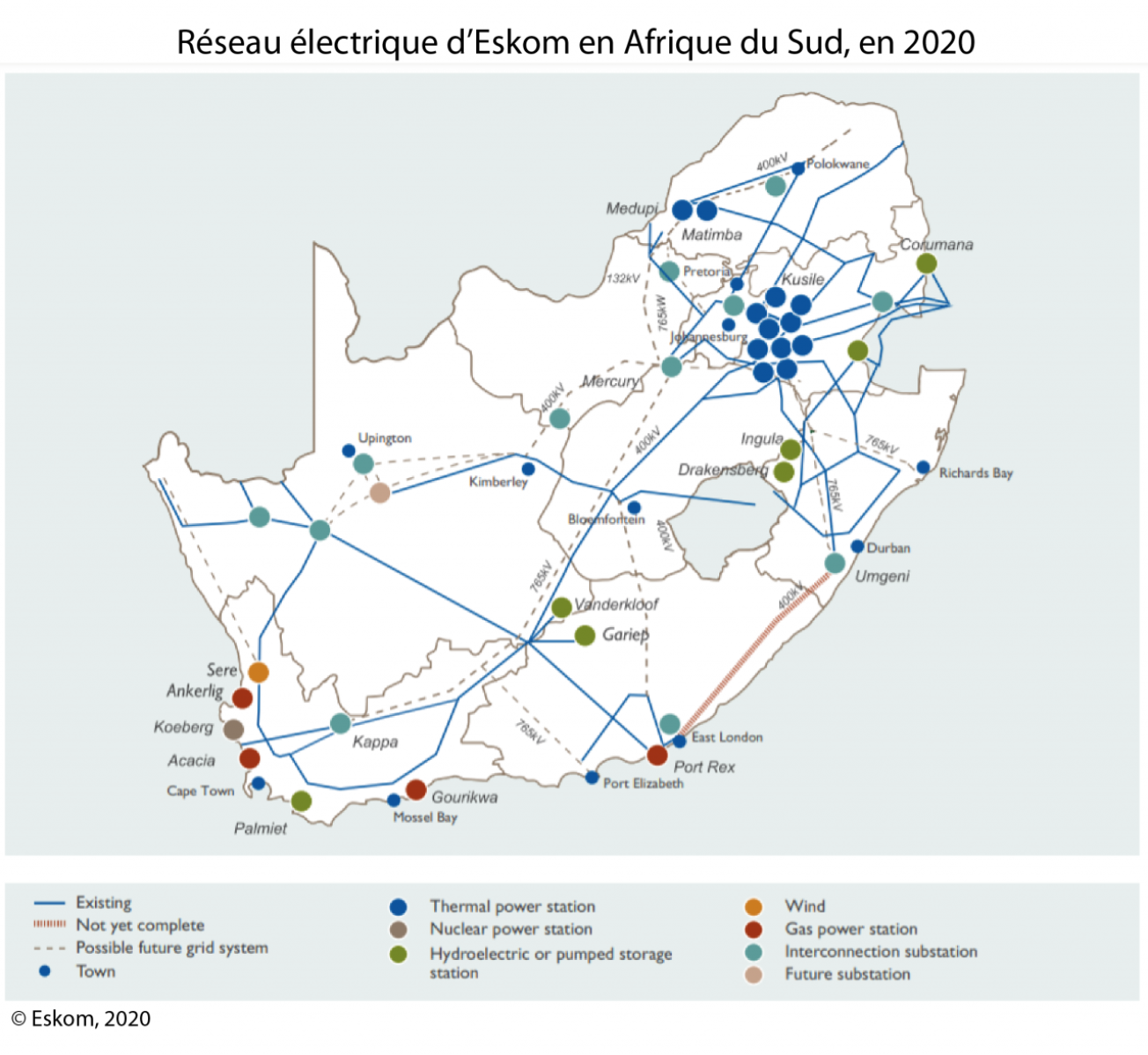

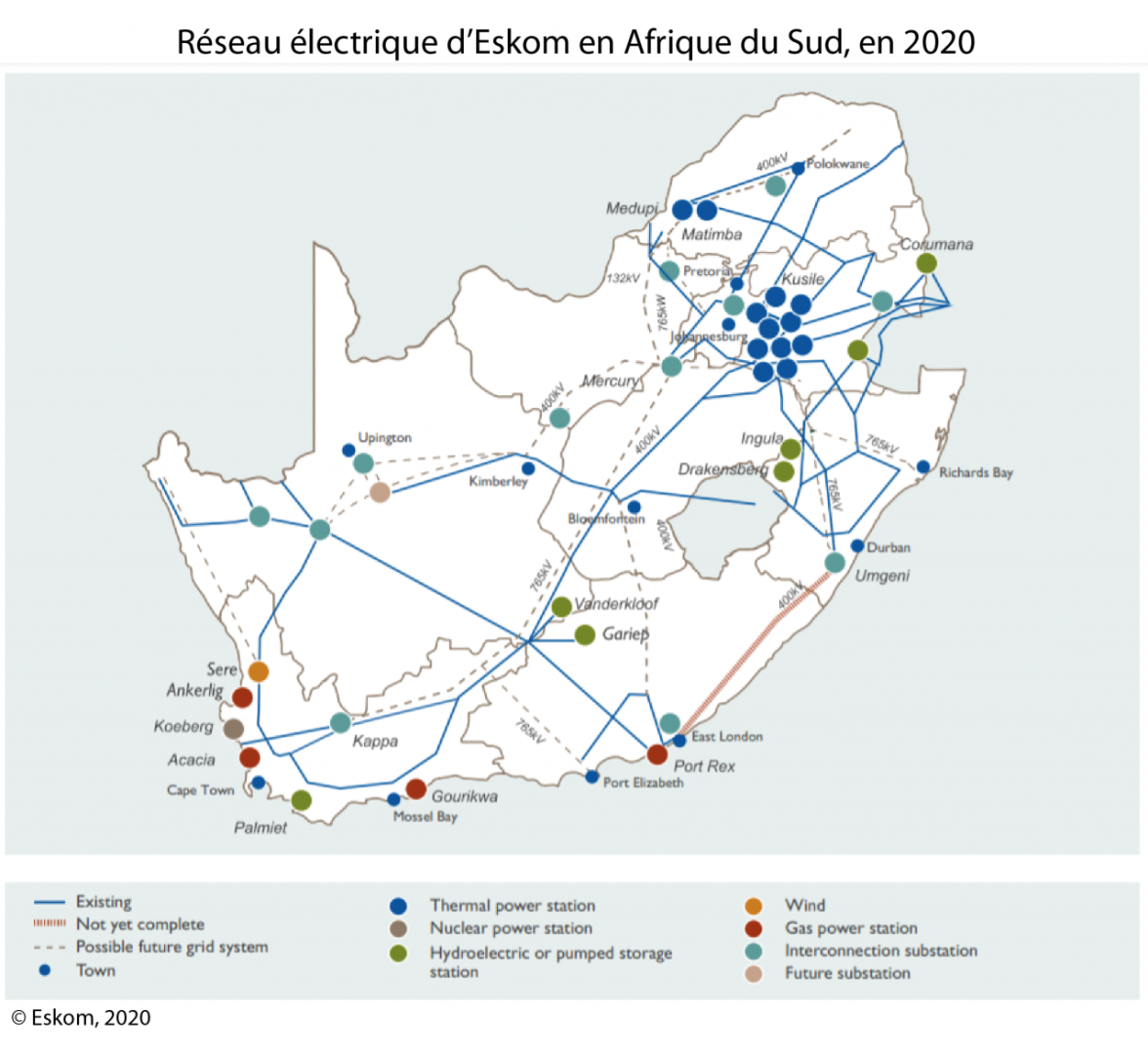

Eskom, fournisseur d’électricité et risque majeur pour l’industrie minière sud-africaine

Le FMI (Fonds Monétaire International) avait annoncé en novembre 2019 que le fournisseur d’électricité Eskom représentait désormais le principal risque économique de l’Afrique du Sud. En cause, des coupures de courants (délestages) de plus en plus fréquentes et longues sur le réseau national, qui obligent de nombreux secteurs, dont celui de l’industrie minière, à interrompre temporairement leurs activités.

Eskom fournit entre 90 et 95% de l’électricité sud-africaine

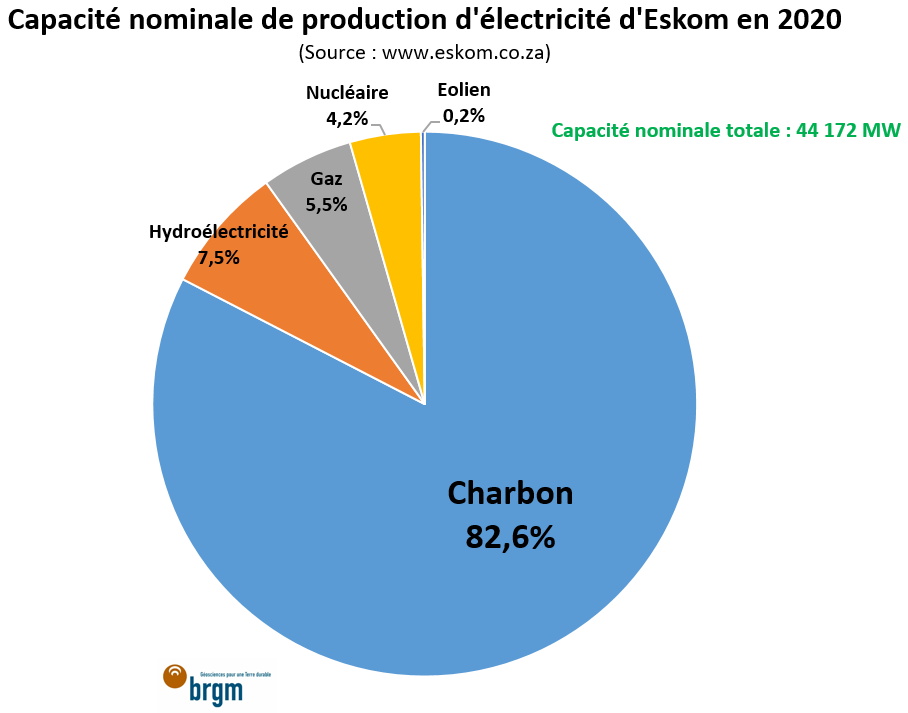

Colosse au pied d’argile, Eskom s’occupe actuellement de la génération, la transmission et la distribution électrique en Afrique du Sud, et affiche donc une situation de monopole. Selon la compagnie, sa production dessert majoritairement les villes (42 %), l’industrie (23 %) et le secteur minier (14 %). Les autres usages dont l’agriculture, les commerces ou le résidentiel comptent chacun pour moins de 6 %. Enfin, Eskom exporte 6 % de sa production à l’étranger, notamment au Mozambique, en Namibie ou au Swaziland. Bien qu’Eskom tente de diversifier sa production d’énergie, le groupe détient de nombreuses centrales à charbon qui représentent 83 % de sa capacité nominale de production d’électricité en 2020, mais ont contribué à plus de 91 % de la production réelle entre 2018 et 2019. La part dans la production des usines hydroélectriques (barrages et stations de pompage), les centrales à gaz, nucléaires et les champs d’éoliennes reste faible. Malgré les nombreux problèmes de la société, l’approvisionnement en charbon, 118 Mt en 2019, semble être relativement bien diversifié avec plus de 10 exploitants miniers sud-africains, dont Exxaro Coal, Seriti Coal, South 32 ou encore Universal Coal (d’après le rapport annuel 2019 d’Eskom).

Des coupures de courant de plus en plus nombreuses

Si les délestages sont devenus de plus en plus nombreux ces derniers mois, ils existent depuis 2008 afin d’éviter un « black-out » qui serait désastreux pour le pays tout entier. Eskom fait en effet face à de nombreux défis comme le vieillissement des centrales à charbon dont la moyenne d’âge est proche de 40 ans, des retards sur les chantiers de construction qui engendrent des dépassements conséquents de budgets. Selon la compagnie, ces coupures résultent d’une combinaison de facteurs associant de très fortes pluies, d’éventuels sabotages ainsi qu’une gestion défaillante sous l’ancienne présidence de Jacob Zuma couplée à de la corruption. Et ce malgré de nombreux plans de relance et la réinjection fréquente de liquidités de la part de l’Etat (quasiment 8 milliards d’euros). Ce dysfonctionnement engendre des arrêts de l’exploitation minière pouvant durer jusqu’à une semaine, le temps de sécuriser les galeries. Pour plusieurs majors comme Impala Platinum (Implats), le risque associé à Eskom est plus préoccupant que celui lié à la COVID-19 et pourrait freiner les investissements (projets, mines ou usines de traitement).

Conscient du problème, le gouvernement propose des solutions

Conscient du risque considérable que fait peser Eskom sur l’économie sud-africaine, l’Etat a nommé en novembre 2019 un nouveau directeur pour tenter d’assainir les finances de la compagnie, dont la dette est évaluée à 26 milliards d’euros. En outre, l’industrie minière a été enfin autorisée à produire sa propre électricité, notamment à partir de solutions renouvelables (panneaux photovoltaïques et éoliennes principalement) afin de s’affranchir en partie d’Eskom.

Les effets de la COVID-19 sur la production contrebalancés par une baisse de la demande en platinoïdes

Platine

Si en raison de la pandémie, le gouvernement sud-africain a ordonné la fermeture de la quasi-totalité des mines pendant 3 semaines de mars à avril 2020, la plupart d’entre elles n’ont véritablement repris l’exploitation que début juin. D’ici à fin 2020, les mines mécanisées et les mines nécessitant une importante main d’œuvre devraient respectivement produire à 90 et 80 % de leur capacité d’avant pandémie. Considérées comme un secteur stratégique et essentiel, les fonderies et raffineries ont, quant à elles, continué à produire, en utilisant les stocks de minerais accumulés en 2019. S’ajoutant à la crise sanitaire mondiale, une explosion a gravement endommagé un convertisseur dans la fonderie de Waterval à Rustenburg le 10 février 2020, obligeant la compagnie Anglo American Platinum à déclarer un cas de force majeure et à stopper les achats de concentrés auprès d’autres clients. Amplats a également mis à jour ses prévisions de production passant de 138 t à 110 t pour 2020. Les réparations devraient se terminer au second trimestre 2021. Cependant, avec l’épuisement des stocks, la production sud-africaine de platine devrait afficher un recul, estimée par le WPIC (World Platinum Investment Council) à -30 % en 2020 (-40 t en un an). Cela représente 82 % de la baisse de la production mondiale, qui devrait passer de 190 t en 2019 à 149 t en 2020 (recyclage non-inclus).

Du côté du recyclage, l’effet de la pandémie a été plus marqué avec un arrêt de la collecte de déchets et donc de matière recyclée. Le WPIC estime qu’au niveau mondial, la baisse a été de 10 % soit environ 7 t. Outre les problèmes logistiques, le faible prix du platine n’a pas encouragé à recycler les bijoux en Chine et au Japon, et la récupération des pots catalytiques a été plus faible qu’en 2019.

Même si les tendances sont très incertaines et évoluent rapidement,

- Pour WPIC, le marché du platine devrait afficher un déficit de 37 t cette année ;

- Pour Heraeus, le marché devrait rester en surplus de 30 t, plombé par une plus faible demande du secteur automobile et de la bijouterie.

Palladium

Cas particulier parmi les EGP, le palladium est moins dépendant de la situation sud-africaine car majoritairement produit en Russie. Or, la situation géographique très isolée de Nornickel (de très loin le plus gros producteur russe) lui a permis de mieux résister à la crise sanitaire et la production russe a pu se maintenir à des niveaux relativement normaux. Mais en Afrique du Sud, la diminution de la production de platine a entraîné une réduction de celle du palladium exploité en sous-produit (-22 t, soit -27 % sur un an). Bien que les prix élevés du palladium incitent au recyclage, les arrêts de la collecte des déchets et la baisse du taux de renouvellement des véhicules devraient faire chuter de plus de 10 % l’apport en palladium secondaire. Ainsi, la pandémie a davantage affecté la demande que l’offre, ce qui devrait permettre un rééquilibrage du marché du palladium en 2020.

Rhodium

Contrairement au palladium, la production de rhodium dépend très fortement de l’Afrique du Sud dont la production va pâtir des nombreuses fermetures de mines liées à la COVID-19, et aux problèmes récurrents d’approvisionnement en électricité. Pour Johnson Matthey, la production de rhodium issue du recyclage devrait diminuer de 15 % cette année. Si les ventes de véhicules devraient rester moroses encore quelques mois, l’introduction en Chine d’un nouveau standard plus strict sur les émissions de particules (China 6), pourrait augmenter la consommation de platinoïdes et notamment de rhodium12, tirant la demande de ce métal vers le haut. Ce marché devrait rester en déficit cette année à environ 2 t avec des prix très volatiles mais relativement hauts (supérieurs à 10 000 $/once).

Ruthénium et iridium

L’épidémie, qui a accéléré le développement du télétravail à travers le monde, a bénéficié au secteur informatique avec notamment la vente de disques durs (la plupart des technologies HDD contiennent du ruthénium), assurant d’excellents résultats en 2020 qui devraient se poursuivre en 2021. La production de chlore et de soude caustique par électrolyse, qui requiert des électrodes en Ru-Ir, devrait revenir à des niveaux normaux, bénéficiant d’une forte demande en produits de désinfection. Pour ces deux métaux principalement utilisés dans l’électronique, les tensions entre les Etats-Unis et la Chine pèsent également, sans toutefois affecter profondément leurs marchés, étant donné leurs modestes tailles. Du point de vue de la mine, ces deux métaux sont très dépendants des mines de platine d’Afrique du Sud et c’est donc sans surprise qu’ils subissent de plein fouet les arrêts de production.

Les marchés du ruthénium et de l’iridium devraient afficher un déficit cette année en raison d’un plus fort impact sur l’offre (-20 %) que sur la demande (-10 %) et cela devrait se manifester à travers un maintien des prix élevés.

Notes

* Du fait de son tout petit marché, inférieur à une tonne par an, et de ses usages de micro-niche, l’osmium ne sera pas traité dans le présent article

1En anglais, l’équivalent de EGP (Éléments du Groupe du Platine) est PGM (Platinum-Group Metals) ou PGE (Platinum-Group Elements)

2 Le terme de roche basique s’applique à une roche magmatique pauvre en SiO2 (45-52 % en poids) d’où l’absence de cristaux de quartz, et riche en Mg, Fe et Ca (20-35 %). Le terme ultrabasique renvoie à des roches encore plus pauvres en SiO2 (<45 % en poids) et très riches en Mg, Fe et Ca (>40 %)

3 Un placer est une zone d’alluvions (ex : rivière, delta) dans laquelle se sont accumulés par gravité des minéraux ou métaux natifs exploitables (pépites, minéraux lourds comme le grenat, le zircon ou le rutile)

4 Une norite est une variété de gabbro (voir définition 9 ci-dessous) à hypersthène (variété de pyroxène) dominant, plagioclase et olivine

5 Une dunite est une péridotite très riche en olivine, c’est-à-dire une roche magmatique grenue contenant 90 à 100 % de minéraux ferromagnésiens. Le terme pipe ou cheminée en français, présent plus loin dans l’article, renvoie à une forme de cylindre vertical ou sub-vertical d’un diamètre allant de quelques centimètres à plusieurs centaines de mètres.

6 Une pyroxénite est une roche plutonique ultrabasique, principalement composée de pyroxène

7 Une anorthosite est une roche magmatique grenue, blanche à grise, proche des gabbros mais formée à 80-90 % de plagioclase, d’un peu de pyroxène et d’autres minéraux divers

8 Une chromitite est une roche composée principalement de chromite, un oxyde de formule chimique FeCr2O4, unique minerai exploité pour le chrome actuellement

9 Un gabbro est une roche plutonique grenue, verte à noire, qui est le constituant principal de la couche inférieure de la croûte océanique. Il est principalement composé de plagioclase et de pyroxène et de divers autres minéraux dont l’olivine

10 Une titanomagnétite est une magnétite (oxyde de formule chimique Fe3O4) riche en titane

11 Une diorite est une roche plutonique grenue essentiellement composée de plagioclase et d’amphibole verte avec un peu de biotite

12 Pour le lien entre les impacts des normes antipollution et les platinoïdes, voir l’article : « Impacts des normes antipollution sur la demande mondiale en platinoïdes : cas du platine, du palladium et du rhodium » publié sur Minéralinfo en décembre 2018 (http://www.mineralinfo.fr/ecomine/impacts-normes-antipollution-demande-m...) (N.B. : l’article étant daté de 2018, de nouvelles mesures ont pu être appliquées, modifiées ou au contraire annulées depuis)

Mathieu Leguérinel, BRGM

En complément

Fiches de criticité BRGM sur les platinoïdes (Pt, Pd, Rh, Ru et Ir)

Article Ecomine « Impacts des normes antipollution sur la demande mondiale en platinoïdes : cas du platine, du palladium et du rhodium » publié sur Minéralinfo en décembre 2018

Sources

Labbé J.F., Panorama mondial 2012 du marché des platinoïde, 2014, http://infoterre.brgm.fr/rapports/RP-63169-FR.pdf

The palladium standart 2020, Heraeus & SFA (Oxford) Ltd, septembre 2020: https://www.heraeus.com/en/hpm/market_reports/the_palladium_standard/the_palladium_standard.html

Heraeus Precious Forecast – update, Heraeus, Septembre 2020 : https://www.heraeus.com/en/hpm/market_reports/precious_metals_forecast/precious_metals_forecast.html

Platinum quarterly Q2 2020, World Platinum Investment Council (WPIC), Septembre 2020 : https://platinuminvestment.com/

Johnson Matthey, 2020 : https://matthey.com/en/

Eskom, 2020 : www.eskom.co.za

S&P Global, 2020, sur abonnement : www.platform.marketintelligence.spglobal.com

Kitco, 2020 : www.kitco.com

Argus Media, 2020 : www.metals.argusmedia.com